Vốn hóa thị trường là gì? Đây là một thuật ngữ mà chắc hẳn ai cũng đã nghe qua một lần trong đời. Vốn hóa thị trường là một thước đo cho thấy quy mô và sự phát triển của một công ty. Từ dữ liệu này, nhà giao dịch có thể có thêm nhiều lựa chọn, phương án đầu tư thông minh. Với nội dung của bài viết hôm nay, vốn hóa thị trường hay Market Cap là gì, hứa hẹn sẽ hữu ích cho bạn đấy!

Khái niệm vốn hoá thị trường là gì? Cách tính vốn hóa thị trường

Khái niệm thuật ngữ vốn hoá thị trường là gì?

Vốn hoá thị trường là gì?

Market Cap tên đầy đủ là Market Capitalization, tên tiếng Việt là vốn hóa thị trường. Market Cap được dùng để chỉ tổng giá trị cổ phiếu của một doanh nghiệp đang lưu hành và niêm yết trên thị trường chứng khoán. Hiểu theo một cách khác thì vốn hóa thị trường là giá trị của doanh nghiệp trên thị trường chứng khoán.

Chính vì thế vốn hóa thị trường có thể cho ta thấy được quy mô phát triển của một công ty. Và bên cạnh đó, ta có thể căn cứ vào con số này để ước lượng số tiền bỏ ra để mua lại công ty.

Cách tính Market Cap là gì?

Market Cap = Tất cả cổ phiếu đang lưu hành và được niêm yết của một doanh nghiệp * giá thị trường của 1 cổ phiếu.

Trong đó:

Cổ phiếu được đề cập trong công thức là cổ phiếu thông thường. Ta không xét đến các loại cổ phiếu ưu đãi.

Chú ý: Sẽ có sự nhầm lẫn giữa cổ phiếu đang lưu hành và cổ phiếu phát hành. Cổ phiếu đang lưu hành có nghĩa là cổ phiếu được bán cho tất cả mọi người và được phép giao dịch trên các sàn chứng khoán. Cổ phiếu phát hành sẽ mang ý nghĩa bao quát hơn. Nó gồm cả cổ phiếu đang lưu hành, cổ phiếu lưu hành nội bộ (thuộc quyền sở hữu của các thành viên trong công ty), cổ phiếu ưu đãi, cổ phiếu quỹ (cổ phiếu được công ty mua lại),…

Giá cổ phiếu thị trường có nghĩa là giá trị hiện tại đang được giao dịch trên các sàn chứng khoán. Các mức giá có thể được điều chỉnh tùy thuộc vào sự mong đợi của nhà đầu tư với khả năng mở rộng của doanh nghiệp.

Minh họa cách tính Market Cap

Chúng ta sẽ cùng lấy một ví dụ áp dụng công thức tính vốn hóa thị trường cho tập đoàn Vingroup (mã CK: VIC)

Ví dụ tổng số cổ phiếu đang lưu hành có giá: 3.813.935.561 cổ phiếu và giá cổ phiếu thị trường đang là 52.800 VND.

Ta áp dụng công thức tính phía trên -> Vốn hóa thị trường VIC lúc này sẽ bằng 3.813.935.561 * 52.800 = 201.375,80 tỷ đồng.

Lợi ích của vốn hóa thị trường là gì? Market Cap của một doanh nghiệp thể hiện điều gì?

So với xác định giá trị thực tế của doanh nghiệp, chúng ta sẽ dễ dàng hơn trong việc xác định vốn hóa thị trường của doanh nghiệp đó. Ngoài ra, để ước tính quy mô của một công ty, chúng ta cũng có thể sử dụng đến vốn hóa thị trường của công ty đó. Cùng với đó là sử dụng dữ liệu này để nhận định về cơ hội phát triển của họ trong những ngày tháng về sau. Vì vậy, vốn hóa thị trường có thể được xem là một công cụ hữu ích dành cho các nhà giao dịch trên sàn chứng khoán.

Công ty càng có quy mô phát triển mạnh thì vốn hóa thị trường càng lớn, những công ty này thường rất “được lòng” nhà đầu tư. Vốn hóa thị trường lớn có nghĩa là khối lượng giao dịch lớn sẽ đi kèm với thanh khoản cổ phiếu cao. Khi sở hữu cổ phiếu có tính thanh khoản cao sẽ giúp trader giao dịch thuận lợi hơn và không mất quá nhiều phí giao dịch. Bên cạnh đó, khả năng thu hồi vốn, chuyển cổ phiếu thành lợi nhuận nhanh.

Đối với những nhà đầu tư, họ sẽ có xu hướng ưu tiên lựa chọn những doanh nghiệp có vốn hóa thị trường lớn thay vì một doanh nghiệp có vốn hóa thị trường nhỏ. Điều này làm cho họ cảm thấy an tâm và dễ kiếm tiền hơn. Bên cạnh đó, với các nhà đầu tư chứng khoán, Market Cap sẽ là căn cứ để họ chọn cổ phiếu thông qua khẩu vị rủi ro.

Đối với các doanh nghiệp, vốn hóa thị trường sẽ giúp cho họ được đánh giá cao trong mắt của công chúng. Bên cạnh đó, số liệu thể hiện sự phát triển của họ so với các đối thủ.

Những yếu tố nào ảnh hưởng đến sự thay đổi của vốn hóa thị trường?

Nhắc lại một chút về cách tính vốn hóa thị trường

Market Cap = Tổng số cổ phiếu lưu hành * giá thị trường của cổ phiếu

Dựa trên công thức, chúng ta sẽ thấy có 2 yếu tố ảnh hưởng đến vốn hóa thị trường. Một là tổng số cổ phiếu và hai là giá thị trường của chúng. Nếu một trong hai có sự điều chỉnh thì vốn hóa thị trường của doanh nghiệp cũng sẽ thay đổi theo. Tiếp theo, chúng ta sẽ cùng đi sâu vào phân tích cụ thể của hai sự phụ thuộc này.

Tổng số cổ phiếu lưu hành

Toàn bộ cổ phiếu lưu hành của một doanh nghiệp được niêm yết trên thị trường chứng khoán có thể thay đổi nhưng với tần suất rất ít. Nó chỉ thay đổi vào các trường hợp sau:

- Doanh nghiệp tăng số lượng cổ phiếu phát hành: Làm tăng tổng số cổ phiếu lưu hành. Nhưng trong trường hợp này nếu tách cổ phiếu ra thì sẽ làm tăng tổng số cổ phiếu lưu hành và giá của chúng sẽ giảm xuống. Điều này làm cân bằng và Market cap không thay đổi.

- Mua thêm một doanh nghiệp khác: Tổng số cổ phiếu đang lưu hành tăng nên vốn hóa thị trường cũng tăng theo.

- Bán một phần của doanh nghiệp: Tổng số cổ phiếu đang lưu hành giảm nên vốn hóa thị trường giảm.

- Mua cổ phiếu quỹ: Tổng số cổ phiếu phổ thông giảm.

- …

Thị giá

Khi chính thức phát hành công khai lần đầu và có thể mua bán trên các sàn chứng khoán, giá trị cổ phiếu sẽ phụ thuộc vào mức độ yêu thích của nhà đầu tư đối với doanh nghiệp và cổ phiếu của họ. Thị giá cổ phiếu sẽ cao nếu như nhu cầu của nhà đầu tư lớn và ngược lại. Những trường hợp giá cổ phiếu giảm là do nhà đầu tư nhận thấy sự rủi ro về tương lai phát triển doanh nghiệp, họ bắt đầu bán cổ phiếu ra thị trường và giá cổ phiếu lúc này sẽ giảm và có thể giảm sâu.

Những rủi ro mà nhà đầu tư có thể dự đoán thông qua các yếu tố, tình hình kinh tế như lạm phát, tăng/giảm lãi suất, yếu tố chính trị – xã hội,…Sẽ tác động đến sự điều chỉnh giá cổ phiếu.

Hướng dẫn phân loại công ty theo Market Cap

Theo vốn hóa thị trường, quy mô của một công ty sẽ được chia thành 4 nhóm chính: Large Cap hay Big Cap (Cổ phiếu có vốn hóa lớn), Mid Cap (Cổ phiếu có vốn hóa vừa), Small Cap (Cổ phiếu có vốn hóa nhỏ) và Micro Cap (Cổ phiếu có vốn hóa siêu nhỏ).

Large Cap: Các doanh nghiệp đứng rất vững trên thị trường và họ dẫn đầu về lĩnh vực đang hoạt động so với các doanh nghiệp cùng ngành. Ưu điểm của nhóm này là giúp nhà đầu tư có lợi nhuận ngắn hạn. Nhưng những doanh nghiệp này có xu hướng tập trung vào tính ổn định và bền vững cho các giá trị cổ phiếu về lâu dài. Bên cạnh đó là có thêm lợi nhuận từ việc trả cổ tức.

Mid Cap: Các doanh nghiệp được tạo thành và kinh doanh cùng một lĩnh vực. Ngành nghề này được dự đoán là sẽ phát triển mạnh mẽ hơn trong tương lai. Đối tượng thứ hai là những doanh nghiệp cỡ trung bình đang trong thời kỳ phát triển và do đó rủi ro hơn các công ty thuộc Large Cap. Tuy nhiên, chúng lại rất thu hút các nhà đầu tư do cơ hội tăng trưởng tốt.

Small cap: Là một công ty trẻ hơn, được hình thành chỉ trong một vài năm trở lại đây. Thường khởi nghiệp ở thị trường ngách hoặc ngành mới. Đầu tư vào các doanh nghiệp thuộc nhóm này thường rủi ro hơn.

Micro cap: Những doanh nghiệp mới còn khá non, nguồn lực hạn chế và dễ phụ thuộc vào sự điều chỉnh của thị trường hơn những nhóm khác. Nếu xảy ra suy thoái hay khủng hoảng kinh tế, đây là nhóm dễ bị đổ vỡ nhất.

Ngoài ra, dựa vào từng quốc gia và độ phát triển kinh tế của họ, sẽ có vốn hóa thị trường ở các cấp độ khác nhau.

Lấy ví dụ về thị trường chứng khoán Hoa Kỳ:

- Large Cap: vốn hóa thị trường lớn hơn 10 tỷ đô la Mỹ

- Mid Cap: vốn hóa thị trường từ 2 đến 10 tỷ đô la Mỹ

- Small Cap: vốn hóa thị trường từ 300 triệu đến 2 tỷ đô la Mỹ

- Micro Cap: vốn hóa thị trường thấp hơn 300 triệu đô la Mỹ

Bên cạnh đó, chúng ta có một nhóm vốn hóa thị trường lớn hơn Large Cap, đó là Mega Cap (Cổ phiếu có vốn hóa siêu lớn). Những doanh nghiệp thuộc nhóm này sẽ có vốn hóa thị trường lớn hơn 200 tỷ đô la Mỹ. Một nhóm khác nhỏ hơn Micro Cap là Nani Cap (Cổ phiếu có vốn hóa siêu nhỏ) là những doanh nghiệp có vốn hóa thị trường thấp hơn 50 triệu đô la Mỹ.

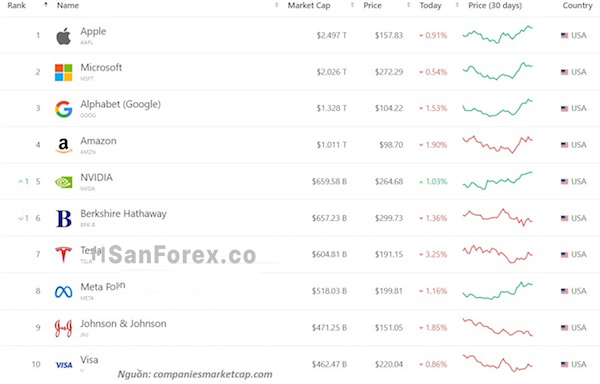

Dưới đây là những doanh nghiệp thuộc nhóm Mega Cap trên thị trường chứng khoán Mỹ mà chúng ta ít nhiều cũng đã nghe qua 1 lần trong đời. Cụ thể: Apple (2.497 nghìn tỷ USD), Microsoft (2.026 nghìn tỷ USD), Alphabet (Google) (1.328 nghìn tỷ USD), Amazon (1.011 nghìn tỷ USD) và NVIDIA (659.58 tỷ USD).

Những doanh nghiệp Mỹ sở hữu vốn hóa thị trường siêu lớn

Đối với thị trường chứng khoán Việt:

- Large cap: vốn hóa thị trường lớn hơn 10 nghìn tỷ VND

- Mid cap: vốn hóa thị trường từ 1 nghìn đến 10 nghìn tỷ VND

- Small cap: vốn hóa thị trường từ 100 tỷ đến 1 nghìn tỷ VND

- Micro cap: vốn hóa thị trường thấp hơn 100 tỷ VND

Bên cạnh các thuật ngữ trên thì ở thị trường chứng khoán, nhà đầu tư còn sử dụng các thuật ngữ khác để chỉ cấp độ vốn hóa thị trường của doanh nghiệp, như Bluechip (chỉ các công ty có vốn hóa thị trường lớn), Penny (công ty có vốn hóa thị trường nhỏ), vốn hóa thị trường trung bình vẫn được gọi là Midcap.

Ngoài các thuật ngữ dùng để chỉ quy mô và phân chia các cấp độ vốn hóa thị trường doanh nghiệp phía trên, nhà đầu tư sàn giao dịch chứng khoán còn dùng những thuật ngữ khác để chỉ các nhóm vốn hóa thị trường. Ví dụ:

- Bluechip: Các doanh nghiệp có vốn hóa thị trường lớn

- Mid Cap: Doanh nghiệp có vốn hóa thị trường trung bình

- Penny: Doanh nghiệp có vốn hóa thị trường nhỏ

Những doanh nghiệp có vốn hóa thị trường lớn (Bluechip) tại Việt Nam bao gồm: Ngân hàng TMCP Ngoại thương Việt Nam – VCB (429.239,00 tỷ đồng), Ngân hàng TMCP Đầu tư và Phát triển Việt Nam – BID (232.186,00 tỷ đồng), CTCP Vinhomes – VHM (209.010,00 tỷ đồng), Tập đoàn VINGROUP – VIC (201.376,00 tỷ đồng) và Tổng Công ty Khí Việt Nam – GAS (196.180,00 tỷ đồng).

Top các doanh nghiệp Việt có vốn hóa thị trường cao hiện nay

Điểm khác biệt giữa giá trị ròng và vốn hóa thị trường là gì?

Vốn hóa thị trường tuy có thể đo được quy mô phát triển của doanh nghiệp nhưng nó không cho thấy được giá trị thực tế của doanh nghiệp đó. Bởi lẽ Market Cap được xác định bởi hy vọng của nhà đầu tư. Vốn hóa thị trường đo lường giá trị vốn chủ sở hữu của một doanh nghiệp, trong khi giá trị ròng của công ty đo lường giá trị tổng thể của công ty đó, gồm có nợ phải trả, tài sản và tiền mặt. Giá trị thực của một doanh nghiệp phức tạp hơn nhiều để tính toán, nhưng kết quả nó cho ra được lại thể hiện chi tiết, rõ ràng về giá trị hiện có của một công ty.

Vì vậy, ta có công thức tính giá trị thực tế của doanh nghiệp như sau:

Giá trị thực của công ty = vốn hoá thị trường + giá trị cổ phiếu ưu đãi đang lưu hành + nợ – tiền mặt và các khoản tương tự tiền mặt.

Giá trị thực của một công ty được dùng để cho biết giá nếu như bán hoàn toàn công ty này đi. Đồng thời, giá trị vốn hóa thị trường chỉ là ước tính. Đối với các chuyên gia đầu tư tài chính, họ sử dụng giá trị thực của một công ty cùng với dữ liệu hiệu suất khác để nhận định xem thị giá hiện tại của cổ phiếu có đang bị định giá thấp hay định giá quá cao hay không so với giá trị nội tại của nó.

Nếu nhận thấy có sự khác nhau, nhóm nhà đầu tư này sẽ suy nghĩ về một sự thay đổi giá trị có thể diễn ra trong tương lai để cổ phiếu trở lại với đúng giá trị ròng của nó. Trường hợp cổ phiếu đang có giá trị thấp, thị trường sẽ thay đổi tăng và hỗ trợ các nhà đầu tư mua vào với giá rẻ. Trường hợp cổ phiếu đang có giá cao, thị trường sẽ thay đổi giảm và tạo điều kiện cho nhà đầu tư muốn chuyển cổ phiếu thành tiền sẽ bán tài sản với giá cao.

Đối với một nhà đầu tư vừa mới tham gia vào thị trường, họ sẽ cho rằng một doanh nghiệp đáng để đầu tư cổ phiếu phải có mức thu nhập khá ổn và cổ tức cao. Hay một doanh nghiệp thuộc nhóm Bluechip sẽ làm cho họ cảm thấy an toàn. Tuy nhiên, một chuyên gia đầu tư sẽ kỹ lưỡng hơn, họ theo dõi các yếu tố có thể tác động đến sự điều chỉnh giá trị thực của công ty. Đôi lúc sẽ có những trường hợp tiêu cực như doanh nghiệp đang mắc khoảng nợ lớn, đây là một trong những yếu tố làm cho họ cảm thấy e ngại trước khi quyết định có nên đầu tư hay không.

Thiết lập danh mục đầu tư thông minh với vốn hoá thị trường

Thiết lập đầu tư với Market Cap như thế nào?

Một trong các quy tắc để hạn chế thua lỗ trong quá trình đầu tư cổ phiếu đó là cần phải có nhiều danh mục đầu tư. Bạn hạn chế không nên tập trung vào một mà hãy nên chia ra sẽ tốt hơn. Đây là một quy tắc tưởng chừng như ai cũng có thể làm được nhưng lại rất ít ai thật sự hiểu về lợi ích mà việc này mang lại.

Trong đầu tư cổ phiếu, đa dạng các danh mục đầu tư dựa theo vốn hóa thị trường tức là các cổ phiếu thuộc những danh mục bạn lựa chọn phải gồm có tất cả các cấp độ được phân chia phía trên. Tuyệt đối không nên chỉ tập trung duy nhất vào một nhóm. Ví dụ như bạn có thể chọn cổ phiếu thuộc nhóm vốn hóa lớn, vừa và nhỏ vào cũng một giỏ.

Đối với tỷ lệ đầu tư, bạn sẽ lựa chọn dựa trên kỳ vọng về lợi nhuận đối với các danh mục mình đã lựa chọn.

Những nhà đầu tư không thích mạo hiểm và muốn có một danh mục ổn định về lợi nhuận trong một khoảng thời gian dài sẽ phân bổ phần lớn danh mục của họ vào các cổ phiếu thuộc nhóm Bluechip. Đối với các nhà đầu tư đang tìm kiếm lợi nhuận tăng trưởng nhanh chóng trong vài năm tiếp theo, các cổ phiếu vốn hóa trung bình (Midcap) sẽ chiếm nhiều hơn trong danh mục đầu tư của họ.

Với các nhà đầu tư mới tham gia vào thị trường, hãy chọn những doanh nghiệp thuộc nhóm Bluechip sẽ an toàn hơn. Tuy cổ phiếu của nhóm doanh nghiệp không thu về lợi nhuận nhanh chóng nhưng nó có tính ổn định và bền vững nếu bạn muốn đầu tư lâu dài. Bên cạnh đó, những doanh nghiệp này có cổ tức cao nên sẽ rất thích hợp cho các nhà đầu tư mới này.

Ngoài ra, bạn có thể thêm vào danh sách các danh mục đầu tư của mình các mã cổ phiếu thuộc nhóm Midcap. Bên cạnh đó, dựa vào các lĩnh vực mà công ty đang phát triển, vị trí địa lý,…Để giúp ích cho quá trình lựa chọn của bạn. Nếu có số vốn khá vững, hãy đa dạng các danh mục đầu tư vào các quỹ đầu cơ.

Vốn hóa thị trường là một trong những yếu tố giúp nhà đầu tư đánh giá được quy mô mở rộng của một doanh nghiệp. Từ đó có thể đưa ra quyết định đầu tư hợp lý. Hy vọng với bài viết vốn hóa thị trường là gì hôm nay của chúng tôi, bạn đã có thể xác định được mình nên đầu tư vào đâu và áp dụng cách tính Market Cap cho quá trình lựa chọn doanh nghiệp để đầu tư.

Tôi là Trang Thái Hùng – tác giả của những bài viết trên ForexDictionary, với kinh nghiệm hơn 5 năm trong lĩnh vực đầu tư tài chính tôi muốn chia sẻ đến bạn đọc các kiến thức mà tôi đã tích luỹ được, vững kiến thức chọn được nơi đầu tư an toàn lợi nhuận khủng không còn là chuyện quá khó.