Option Contract là gì? Trong giao dịch tài chính, ngoài hợp đồng tương lai, hợp đồng kỳ hạn thì chúng ta sẽ có hợp đồng quyền chọn (Option Contract). Nếu các bạn là một trader Forex, chứng khoán, Crypto chính hiệu thì không thể bỏ qua kiến thức về loại hợp đồng này. Trong bài viết ngày hôm nay, các bạn hãy cùng sanforex.me tìm hiểu hợp đồng quyền chọn là gì, đặc điểm của nó và cách để giao dịch với hợp đồng quyền chọn nhé.

Option Contract là gì?

Option Contract – Hợp đồng quyền chọn là gì?

Với sự phát triển của thị trường chứng khoán phái sinh tại Việt Nam hiện nay, mặc dù các hợp đồng quyền chọn vẫn chưa được giao dịch chính thức trên sàn mà chỉ thông qua thị trường OTC, và phạm vi sử dụng chủ yếu là các tổ chức lớn. Tuy nhiên trong tương lai, thị trường chứng khoán Việt sẽ ngày càng mở rộng thêm các sản phẩm phái sinh khác như hợp đồng quyền chọn chứng khoán, chỉ số,… Chính vì thế, bạn cần tìm hiểu thông tin về hợp đồng quyền chọn là gì ngay từ ngày hôm nay.

Đầu tiên, Option Contract là gì? Option Contract hay còn được gọi là hợp đồng quyền chọn, là một loại chứng khoán phái sinh mà người sở hữu hợp đồng sẽ có quyền (không mang tính bắt buộc) được mua hoặc bán một tài sản cơ sở ở một mức giá cố định trước ở một thời điểm được xác định trong tương lai.

Sau đây là những yếu tố tạo nên một hợp đồng quyền chọn:

- Tài sản cơ sở: Tương tự với hợp đồng kỳ hạn, tài sản cơ sở của Option Contract là bất cứ tài sản, hàng hóa nào, cũng có thể là trái phiếu, cổ phiếu, chỉ số, tiền tệ, lãi suất,… Điều kiện là không được chuẩn hóa về khối lượng, chất lượng hay số lượng như hợp đồng tương lai.

- Ngày đáo hạn là thời gian được xác định trong tương lai.

- Kỳ hạn của hợp đồng quyền chọn là thời gian từ ngày hợp đồng được ký kết đến ngày đáo hạn.

- Giá thực hiện là mức giá của tài sản cơ sản được ấn định.

Ví dụ: Ông A mua hợp đồng quyền chọn từ ông B vào ngày 23 tháng 5 năm 2019, ông mua 100 tấn gạo với giá 12,000/kg, kỳ hạn 3 tháng.

- Người mua hợp đồng là ông A và người bán hợp đồng là ông B.

- Tài sản cơ sở là gạo.

- Giá thực hiện là 12,000 VND/kg

- Ngày đáo hạn là 23/8/2019.

Căn cứ vào hợp đồng, vào thời điểm đáo hạn, ông A có quyền mua hoặc không mua 100 tấn gạo, miễn là ông thấy mình có lợi, nhưng nếu ông A thực hiện quyền mua thì ông B cần phải bán cho ông A 100 tấn gạo với mức giá là 12,000 VND/kg cho dù lúc này giá gạo trên thị trường có sự thay đổi.

Đặc điểm của Option Contract là gì?

Option Contract hay hợp đồng quyền chọn có các đặc điểm của một loại chứng khoán phái sinh tương tự hợp đồng tương lai hoặc hợp đồng kỳ hạn, nhưng nó cũng có một vài đặc điểm khác biệt như:

- Không cần phải chuẩn hóa về số lượng, khối lượng, các quy định hoặc giá trị của tài sản cơ sở. Tài sản cơ sở của hợp đồng quyền chọn có thể là bất cứ loại hàng hóa nào.

- Giao dịch trên thị trường OTC, chưa niêm yết. Cho đến nay, chỉ có hợp đồng tương lai được niêm yết là loại chứng khoán phái sinh duy nhất trên thị trường Việt Nam.

- Việc thanh toán tiền và trao đổi tài sản không diễn ra khi ký kết hợp đồng, nhưng sẽ được thực hiện sau đó hoặc khi đến thời gian đáo hạn (tùy thuộc vào loại quyền chọn).

- Cả hai bên trong hợp đồng không cần phải thực hiện ký quỹ, nhưng người mua quyền chọn phải trả cho người bán quyền chọn một mức phí gọi là phí quyền chọn (Premium).

- Khi đến thời gian đáo hạn, người mua có thể thực hiện hoặc không thực hiện các quyền của mình (quyền mua, bán hoặc không bán chứ không có nghĩa vụ). Nếu người mua thức hiện quyền thì người bán cần phải thực hiện đúng như các điều khoản đã ký kết, tức là bán (nếu quyền chọn mua) và ngược lại với tài sản cơ sở cùng mức giá thực hiện cho người mua.

- Các bên tham gia hợp đồng quyền chọn có thể đóng một vị thế bằng cách ký kết một hợp đồng quyền chọn tương tự như vị thế đối của vị thế trước đó. Điều đó có nghĩa là, nếu bạn nắm giữ quyền chọn mua, bạn có thể đóng vị thế bằng cách bán chính quyền chọn mua hoặc sau khi bán hợp đồng quyền chọn mua, bạn sẽ đóng vị thế bằng cách mua một quyền chọn mua với cùng tài sản cơ sở, cùng giá thực hiện và cùng ngày hết hạn.

Các loại hợp đồng quyền chọn (Option Contract) và cách lựa chọn

Cách phân loại cơ bản của thị trường chứng khoán phái sinh đó là thông qua vị thế của tài sản cơ sở, trong đó có hai loại hợp đồng quyền chọn là quyền chọn mua và quyền chọn bán.

Có bao nhiêu loại hợp đồng quyền chọn?

Quyền chọn mua (Call Option)

Một hợp đồng quyền chọn cấp cho người nắm giữ hợp đồng hoặc người mua quyền (nhưng không phải nghĩa vụ) mua tài sản cơ sở ở một mức giá ấn định hoặc trước một thời điểm xác định trong tương lai.

Người mua quyền chọn mua (người sở hữu quyền chọn hay người mua) phải trả phí quyền chọn cho người bán quyền chọn mua (người bán). Nếu người mua thực hiện các quyền của mình, người bán có nghĩa vụ bán tài sản cơ sở với giá thực hiện.

Quyền chọn bán (Put Option)

Một hợp đồng quyền chọn cấp cho người nắm giữ hợp đồng hoặc người mua quyền (nhưng không phải nghĩa vụ) bán một tài sản cơ sở ở một mức giá ấn định trong tương lai hoặc thời điểm trước đó.

Tương tự như vậy, người mua quyền chọn bán phải trả cho người bán quyền chọn bán một khoản phí quyền chọn. Nếu người mua thực hiện quyền, người bán có nghĩa vụ phải mua tài sản cơ sở với giá thực hiện.

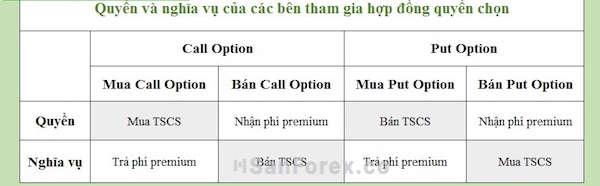

Dưới đây là bảng tóm tắt quyền và nghĩa vụ của các bên tham gia hợp đồng quyền chọn:

Các quyền và nghĩa vụ của hai bên tham gia Option Contract

Các lựa chọn quyền chọn

Chúng ta có 2 lựa chọn quyền chọn chính, một là quyền chọn kiểu Châu Âu và một là quyền chọn kiểu Mỹ.

- Quyền chọn kiểu châu Âu (European Option): Người mua chỉ được thực hiện quyền vào thời điểm đáo hạn.

- Quyền chọn kiểu Mỹ (American Option): Người mua được thực hiện quyền vào bất cứ thời gian nào trước thời điểm đáo hạn.

Bên cạnh đó, còn một số quyền chọn đặc biệt khác bao gồm: Quyền chọn Châu Á (Asian Option), quyền chọn rào cản (Barrier Option), quyền chọn Bermudan (Bermudan Option), quyền chọn kép (Binary Option), quyền chọn kỳ lạ (Exotic Option) và quyền chọn tiêu chuẩn (Vanilla Option). Mỗi loại quyền chọn sẽ có những đặc điểm riêng biệt, và có 2 loại quyền chọn mà chắc hẳn các bạn đã nghe nói đến hoặc cảm thấy rất quen thuộc, đó là quyền chọn kép và quyền chọn tiêu chuẩn.

- Quyền chọn kép (Binary Option) hay còn có tên khác là quyền chọn nhị phân. Đây là loại quyền chọn có đặc điểm “được ăn cả ngã về không”, tức là khi đến thời gian hết hạn, nếu giá trị của tài sản cơ sở đáp ứng các điều kiện đã định sẵn từ thời điểm hợp đồng được ký kết thì người nắm giữ quyền chọn sẽ nhận được giá trị thu được từ hợp đồng, ngược lại sẽ không nhận được gì. Thị trường quyền chọn Binary Option ngày nay cũng tuân theo nguyên tắc này, nhưng với một vài đặc điểm riêng của thị trường này và phụ thuộc vào nhà môi giới BO.

- Vanilla Option hay còn gọi là quyền chọn tiêu chuẩn: Thực ra đây là tên gọi chung cho tất cả các loại quyền chọn nêu trên, ngoại trừ Exotic Option được xếp vào một loại khác vì loại quyền chọn này có một số cấu trúc tài chính phức tạp. Đôi khi, người ta chỉ phân loại quyền chọn kiểu Mỹ và quyền chọn kiểu Châu Âu là quyền chọn tiêu chuẩn.

Phân loại quyền chọn dựa trên tài sản cơ sở

Ngoài việc phân loại hợp đồng quyền chọn theo vị thế của tài sản cơ sở hoặc loại quyền chọn như đã đề cập ở trên, Option Contract còn được phân loại dựa theo tài sản cơ sở.

Vì tài sản cơ sở của hợp đồng quyền chọn không được tiêu chuẩn hóa nên cách phân loại này cho phép có nhiều loại hợp đồng quyền chọn hơn, trong đó có một số loại được ưa chuộng đang được giao dịch trên toàn cầu, chẳng hạn như:

- Hợp đồng quyền chọn hàng hóa

- Hợp đồng quyền chọn chỉ số chứng khoán/cổ phiếu/trái phiếu

- Hợp đồng quyền chọn Forex: cho phép người sở hữu hợp đồng mua hoặc bán một lượng ngoại tệ nhất định theo tỷ giá được xác định trước hoặc trước một thời điểm xác định trong tương lai. Tài sản cơ sở là một loại tiền tệ và giá thực hiện là tỷ giá hối đoái giữa hai loại tiền tệ được xác định trước.

- Hợp đồng quyền chọn lãi suất: Người sở hữu quyền chọn nhận được một mức lãi suất xác định trước đối với số tiền gửi hoặc tiền vay vào hoặc trước một thời điểm xác định trong tương lai.

- Hợp đồng quyền chọn tương lai: Hợp đồng quyền chọn cho phép người mua quyền mua hoặc bán một số lượng hợp đồng tương lai xác định với mức giá định trước vào hoặc trước một thời điểm nhất định trong tương lai. Những tài sản cơ sở như vậy là hợp đồng tương lai.

Kết quả của Option Contract là gì?

Kết quả của Option Contract hay hợp đồng quyền chọn đó là người mua hoặc người bán có thể lãi hoặc lỗ khi người mua thực hiện quyền chọn tại thời gian đáo hạn.

- ST là giá của tài sản cơ sở ở thời gian đáo hạn

- X là giá thực hiện

- p là phí quyền chọn (phí premium)

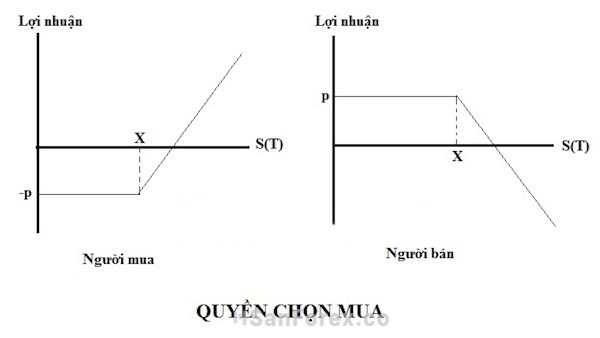

Quyền chọn mua (Call Option)

Người mua mong muốn giá tăng, vì vậy, nếu:

- ST > X, người mua thực hiện quyền

- ST < X, người mua không thực hiện quyền

- ST = X, người mua thực hiện quyền hoặc không

Đồ thị dưới đây cho thấy lãi hoặc lỗ của người mua và người bán khi thực hiện hợp đồng quyền chọn mua.

Tổng quan lãi và lỗ của người mua và người bán với quyền chọn mua

- Với người mua, khoản lỗ được giới hạn đó là phí quyền chọn và lợi nhuận không giới hạn.

- Với người bán, lợi nhuận bị giới hạn đó là phí quyền chọn nhận được lúc ký kết hợp đồng, khoản lỗ thì không giới hạn.

Ví dụ: Ông A mua quyền chọn mua cổ phiếu công ty K vào ngày 20 tháng 4 năm 2020 với các thông tin dưới đây:

- Số lượng quyền chọn : 1000 (mỗi quyền chọn được mua 1 cổ phiếu)

- Giá thực hiện : 65,000 VND/cổ phiếu

- Phí quyền chọn: 4,000 VND/cổ phiếu

- Thời hạn quyền chọn là 6 tháng

Ở đây không tính phí giao dịch để các bạn dễ hiểu hơn.

Giả sử đến ngày đáo hạn (20/10/2020), giá cổ phiếu doanh nghiệp K lần lượt là 58,000 VND, 65,000 VND, 67,000 VND và 72,000 VND thì ông A nên làm gì?

Tổng phí quyền chọn mà ông A đã chi ra là 4,000 x 1000 = 4,000,000 VND.

Tổng số tiền mà ông A chi trả để mua 1000 cổ phiếu của doanh nghiệp K vào thời điểm đáo hạn, nghĩa là ông A thực hiện quyền sẽ là 65,000 x 1000 = 65,000,000 VND.

- Giá cổ phiếu vào thời điểm đáo hạn là 58,000 VND

Cần 58,000,000 để mua được 1000 cổ phiếu tại thời điểm thị trường giao ngay.

Ông A sẽ lỗ 65,000,000 – 58,000,000 = 7,000,000 nếu thực hiện quyền chọn, chưa cộng 4 triệu lúc đầu bỏ ra để mua hợp đồng. Do đó, ông A không nên thực hiện quyền để tránh bị lỗ và mất 4 triệu.

- Giá cổ phiếu tại thời điểm đáo hạn là 65,000 VND

Lúc này, cần 65,000,000 để mua 1000 cổ phiếu tại thời điểm thị trường giao ngay, tương đương với số tiền chi trả nếu thực hiện quyền. Vì vậy, ông A có thể thực hiện quyền hoặc không. Suy cho cùng thì cũng đã mất 4 triệu tiền phí quyền chọn.

- Giá cổ phiếu thời điểm đáo hạn là 67,000 VND

Tổng số tiền để mua 1000 cổ phiếu ở thị trường giao ngay là 67 triệu.

Cần 67,000,000 để mua 1000 cổ phiếu tại thời điểm thị trường giao ngay. Nếu ông A lựa chọn thực hiện quyền, sẽ lãi được 2 triệu. Như vì, thay vì mất đến 4 triệu tiền phí quyền chọn, ông thực hiện quyền của mình thì ông chỉ mất 2 triệu cho hợp đồng này.

- Giá cổ phiếu thời điểm đáo hạn là 72,000 VND

Tổng số tiền để mua 1000 cổ phiếu trên thị trường giao ngay là 72 triệu.

Cần 72,000,000 để mua 1000 cổ phiếu trên thị trường giao ngay. Lúc này, nếu ông A thực hiện quyền, ông sẽ lãi 7 triệu. Khi trừ đi 4 triệu tiền phí premium thì ông vẫn còn lãi 3 triệu cho hợp đồng này.

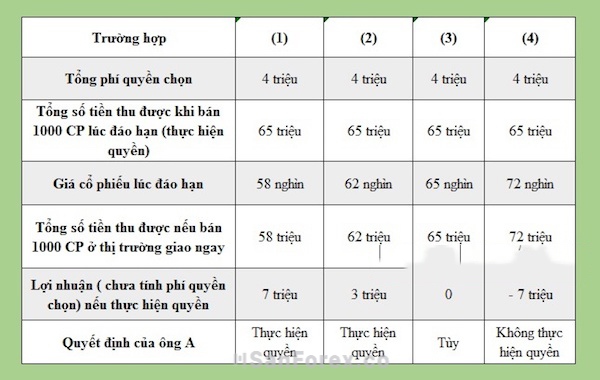

Quyền chọn bán (Put Option)

Người mua mong muốn giá tài sản cơ sở sẽ giảm

- ST < X, người mua thực hiện quyền

- ST > X, người mua không thực hiện quyền

- ST = X, người mua thực hiện quyền hoặc không

Đồ thị dưới đây cho thấy lãi và lỗ của người mua và người bán khi thực hiện quyền chọn bán.

Nếu thực hiện quyền chọn bán, người mua và người bán lãi/ lỗ ra sao?

- Đối với người mua, khoản lỗ bị hạn chế và về mặt lý thuyết, lợi nhuận của người mua sẽ không giới hạn, nhưng vì giá của tài sản cơ sở thực tế không thể âm nên lợi nhuận bị hạn chế (như trong hình).

- Đối với người bán, lợi nhuận là phí premium bị giới hạn, khoản lỗ cũng giới hạn.

Ví dụ, ông A nắm giữ 2.000 cổ phiếu của doanh nghiệp B và đang cần vốn cho kế hoạch đầu tư trong 6 tháng tới. Cổ phiếu hiện có giá 55.000 VND và dự kiến sẽ tăng lên 70.000 VND trong 6 tháng tới. Dựa trên dự đoán này, ông A có thể đợi 6 tháng để bán cổ phiếu và lấy tiền đầu tư, tuy nhiên, để phòng ngừa rủi ro giảm giá cổ phiếu, ông quyết định mua quyền chọn bán do doanh nghiệp B phát hành vào ngày 20 tháng 4 năm 2020. Chi tiết hợp đồng quyền chọn như sau:

- Số lượng quyền chọn : 1000 (mỗi quyền chọn được mua 1 cổ phiếu)

- Giá thực hiện : 65,000 VND/cổ phiếu

- Phí quyền chọn: 4,000 VND/cổ phiếu

- Thời hạn quyền chọn là 6 tháng

Ở đây chúng ta cũng sẽ không tính phí giao dịch.

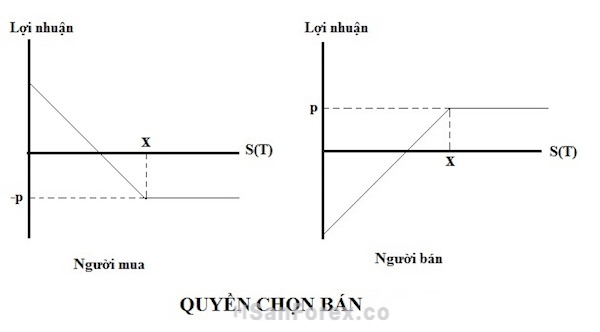

Nghi vấn tương tự đó là: Nếu vào thời điểm đáo hạn (20/10/2020), giá cổ phiếu doanh nghiệp B lần lượt là 58,000 VND, 62,000 VND, 65,000 VND và 72,000 VND thì ông A nên làm gì?

Bạn có thể nghiên cứu thông qua bảng dưới đây:

Ông A nên làm gì mới có lợi cho mình trong hợp đồng này?

Hướng dẫn giao dịch với hợp đồng quyền chọn

Sau khi tìm hiểu Option Contract là gì, chúng ta cùng đi qua các cách giao dịch với loại hợp đồng này. Có rất nhiều phương pháp giao dịch quyền chọn mà các trader sử dụng để hạn chế rủi ro, đầu tư sinh lời và mục đích đầu cơ. Bốn chiến lược được yêu thích nhất nhất là Long Straddle, Long Strangle, đầu cơ chênh lệch giá lên bằng Call Option và Đầu cơ chênh lệch giá xuống bằng Call Option.

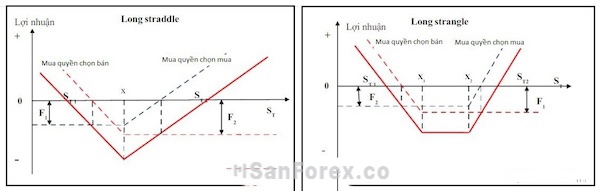

Long Straddle: Trong đó nhà đầu tư nắm giữ đồng thời quyền chọn mua và quyền chọn bán, nghĩa là đồng thời mua quyền chọn mua và quyền chọn bán. Trong số đó, hai quyền chọn phải có cùng tài sản cơ sở, cùng giá thực hiện và cùng kỳ đáo hạn. Chiến lược này được sử dụng khi một nhà đầu tư kỳ vọng giá của tài sản cơ sở sẽ dao động đáng kể nhưng không biết liệu nó sẽ tăng hay giảm. Chiến lược này có thể giúp các nhà đầu tư kiếm được lợi nhuận cho dù thị trường diễn biến như thế nào, miễn là độ biến động đủ cao để trang trải phí 2 quyền chọn.

Long Strangle: Giống như trên, nhà đầu tư nắm giữ cả quyền chọn mua và quyền chọn bán trên cùng một tài sản cơ sở có cùng ngày hết hạn, nhưng giá thực hiện của quyền chọn mua cao hơn giá thực hiện của quyền chọn bán. Phương pháp này cũng được sử dụng khi biến động giá dự kiến mạnh mẽ.

Chiến lược Long Straddle và Long Strangle

Trong phương pháp Long Straddle, khi giá của tài sản cơ sở vào thời gian đáo hạn bằng với giá thực hiện (ST = X), thì phương pháp này chính là 2 mức phí quyền chọ (p1+p2, bên trên hình là F1+F2), ST càng ở xa X thì mức lỗ ít, đến lúc ST vượt ra khỏi một trong 2 vị trí hòa vốn (ST1 và ST2) thì phương pháp này có lãi. ST càng ở xa vị trí hòa vốn thì lãi càng cao.

Khoản lỗ tối đa của chiến lược Long Strangle vẫn là F1 + F2, nhưng điều kiện cho khoản lỗ này là giá của tài sản cơ sở dao động trong khoảng từ X1 đến X2 khi đáo hạn, lớn hơn so với chiến lược Long Straddle. Nguyên nhân mà các nhà đầu tư chấp nhận phương pháp này thay cho chiến lược Long Straddle là vì phí premium của hai hợp đồng này thấp hơn nhiều so với hai phí premium trong phương pháp Long Straddle. Lý do mức phí thấp hơn là vì quyền mua và giá thực hiện cao hơn so với quyền bán (X2>X1), trong đó nguyên lý đầu tư chính là mua thấp bán cao.

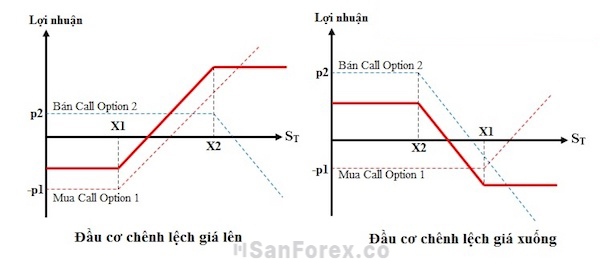

Đầu cơ chênh lệch giá dựa vào Option Contract

Do tính chất độc đáo của nó, hợp đồng quyền chọn đã trở thành một trong những công cụ yêu thích của các nhà đầu tư chênh lệch giá.

Chênh lệch giá mua xảy ra khi các nhà đầu cơ kỳ vọng mức tăng giá khiêm tốn trong tương lai. Phương pháp được thực hiện bằng cách đồng thời mua quyền chọn mua (Call Option) (1) và bán quyền chọn mua (Call Option) (2) với cùng tài sản cơ sở và cùng ngày hết hạn với Call Option (1) đã mua, nhưng với giá thực hiện cao hơn (X2>X1), do X2>X1 nên p2<p1, tức là nhà đầu cơ cũng phải chi trả một số tiền để thực hiện phương pháp (bỏ lại p1 để mua lại Call Option (1) và nhận lại p2 khi bán Call Option (2)). Vốn ban đầu bỏ ra là p1 – p2.

- Khi ST >= X2, nhà đầu tư được quyền mua tài sản với giá X1 và có nghĩa vụ bán tài sản cho bên mua Call Option (2) cùng giá X2, do X1 < X2 nên nhà đầu tư sẽ có lãi. Lợi nhuận được tính là X2 – X1 – (p1 – p2).

- Khi X1<ST<X2 thì nhà đầu tư có lãi nếu nắm giữ Call Option (1) và không cần thực hiện nghĩa vụ bán tài sản cho bên mua. Lợi nhuận là ST – X1 – (p1 – p2).

- Khi ST < = X1 thì nhà đầu tư không thực hiện quyền đối với Call Option (1) và cũng không cần thực hiện nghĩa vụ với Call Option (2), tuy không có lãi nhưng cũng đã giảm đi mức chi trả.

Tổng số tiền thua lỗ nhiều nhất khi sử dụng phương pháp này là p1 – p2 khi ST <= X1 và lợi nhuận nhiều nhất giới hạn trong X2 – X1 – (p1 – p2).

Chiến lược đầu cơ chênh lệch giá xuống bằng Call Option được tiến hành ngược lại. Nhà đầu cơ sẽ đồng thời mua quyền chọn mua (Call Option) (1) và bán quyền chọn mua (Call Option) (2) với cùng tài sản cơ sở, cùng khối lượng và cùng ngày hết hạn, nhưng X2<X1. Chúng ta nhanh chóng nhận ra phương án này có thể kiếm được lãi ngay lúc đầu do p2>p1. Khoản lợi nhuận lúc đầu là chênh lệch giữa 2 khoản phí quyền chọn p2 – p1.

Trong trường hợp của ST, việc giải thích hành động và lãi lỗ của các nhà đầu cơ tương tự như phương pháp đầu cơ giá lên. Lợi nhuận nhiều nhất của phương pháp này cũng chính là lợi nhuận lúc đầu p2 – p1. Tổn thất nhiều nhất là X2 – X1 + (p2 – p1). Tất nhiên, phương pháp này sẽ chỉ được tiến hành nếu nhà đầu cơ tin rằng giá sẽ giảm vừa phải giữa ngày giao dịch đến ngày hết hạn.

Có sự khác nhau giữa lãi/ lỗ trong chiến lược đầu cơ chênh lệch giá lên/ xuống

Giao dịch Option Contract trong thị trường Forex

Thị trường chứng khoán phái sinh của Việt Nam chưa hỗ trợ giao dịch quyền chọn cho các Retail Trader như chúng ta, tuy nhiên bạn vẫn có cơ hội tham gia giao dịch hợp này này tại các thị trường khác. Tiêu biểu là thị trường quyền chọn nhị phân (Binary Option) và thị trường ngoại hối.

Hiện tại có rất nhiều nhà môi giới nhị phân trên thị trường và đây cũng là một hình thức đầu tư khá mạo hiểm. Bản chất của các quyền chọn nhị phân (quyền chọn kép) khác với các quyền chọn tiêu chuẩn đến mức chúng tạo thành một thị trường riêng biệt. Để tiếp cận thị trường này, bạn cần lựa chọn một nhà môi giới BO chất lượng và uy tín. Điều quan trọng là hãy tìm hiểu hình thức đầu tư này thật kỹ để tránh trắng tay.

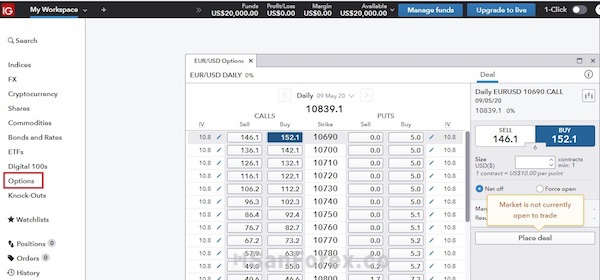

Ngoài ra, trên thị trường ngoại hối, một số nhà môi giới còn cho phép khách hàng giao dịch hợp đồng quyền chọn tiêu chuẩn đối với một số tài sản cơ sở. Có thể kể đến như sàn IG, LCG, easyMarket…, sàn BO cho phép giao dịch quyền chọn tiêu chuẩn như Expert Option,…

Sàn IG cho phép các nhà giao dịch giao dịch các hợp đồng quyền chọn về tài sản tài chính bao gồm ngoại hối, chỉ số và hàng hóa.

Các bạn có thể giao dịch hợp đồng quyền chọn trên sàn IG

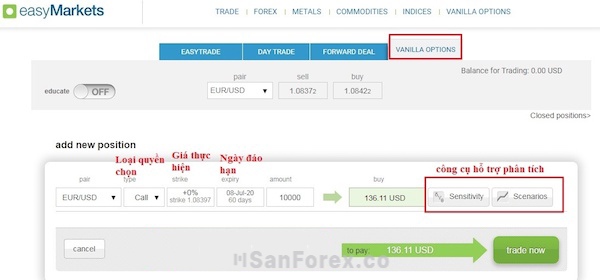

Về EasyMarkets, chủ yếu cho phép giao dịch các hợp đồng quyền chọn đối với các cặp tiền tệ chính. Hệ thống giao dịch quyền chọn tách biệt với CFDs và cung cấp một số công cụ tốt để giúp nhà đầu tư nghiên cứu chiến lược của họ.

Tham khảo giao dịch hợp đồng quyền chọn trên easyMarkets

Nhiều nhà đầu tư sử dụng các hợp đồng quyền chọn để phòng ngừa các vị thế trên thị trường ngoại hối, vì vậy ngày càng có nhiều nhà môi giới thêm vào công cụ này trong danh mục sản phẩm của họ. Điều này mang đến cho các nhà giao dịch nhiều cơ hội hơn để lựa chọn một nhà môi giới uy tín và các điều kiện giao dịch tối ưu nhất.

Thông qua bài viết chia sẻ thông tin về Option Contract là gì, các bạn đã nắm được định nghĩa về hợp đồng quyền chọn và nó được sử dụng như thế nào. Với sự phát triển của lĩnh vực giao dịch tài chính hiện nay, hợp đồng quyền chọn (Option Contract) được dự đoán sẽ ngày càng phổ biến hơn trong tương lai. Và đó chính là lý do mà bạn cần nghiên cứu nhiều hơn về loại hợp đồng này. Hy vọng kiến thức ngày hôm nay sẽ giúp ích được cho bạn trong quá trình đầu tư!

Tôi là Trang Thái Hùng – tác giả của những bài viết trên ForexDictionary, với kinh nghiệm hơn 5 năm trong lĩnh vực đầu tư tài chính tôi muốn chia sẻ đến bạn đọc các kiến thức mà tôi đã tích luỹ được, vững kiến thức chọn được nơi đầu tư an toàn lợi nhuận khủng không còn là chuyện quá khó.