Mô hình con dơi là một trong những mô hình động vật Harmonic. Mô hình con dơi mang lại tính chính xác cao, khi kết hợp với các chỉ báo kỹ thuật sẽ giúp Traders thu được không ít lợi nhuận. Nếu muốn áp dụng mô hình con dơi trong giao dịch thì tìm hiểu qua nội dung bài viết này của Forex Dictionary.

Khái niệm về mô hình con dơi là gì?

Mô hình con dơi, hay còn gọi là Bat Pattern là một loại mô hình giá Harmonic, được nghiên cứu và phát triển bởi nhà chứng khoán Scott Carney. Những năm đầu thế kỷ 21, cụ thể là vào năm 2001, ông đã hoàn thành nghiên cứu về mô hình Bat Pattern và chính thức cho xuất bản tựa sách “Harmonic Trading”.

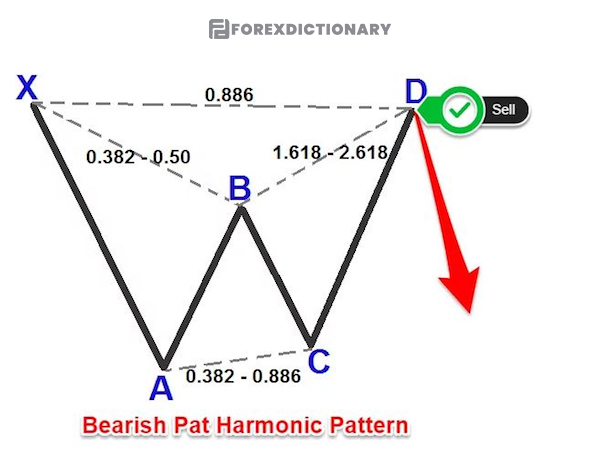

Mô hình Bat Pattern được phân tích dựa trên Gartley nguyên thủy. Tương tự Gartley, yêu cầu của mô hình giá này chính là điểm D không được phép vượt qua điểm X. Các bạn có thể theo dõi qua hình ảnh dưới đây để nắm rõ hơn:

Mô hình con dơi là gì?

Khi mô hình giá con dơi xuất hiện trên biểu đồ thị trường, đồng nghĩa với việc xu hướng chính của giá sẽ không đảo chiều mà sẽ vẫn tiếp tục.

Mô hình con dơi không bị hạn chế giao dịch trong các khung thời gian. Chính vì vậy mà Traders có thể áp dụng trong cả 3 khung thời gian: dài hạn, ngắn hạn hoặc trung hạn. Tuy nhiên, theo như chia sẻ của các nhà đầu tư lâu năm, nô hình này thường ít xuất hiện ở những khung thời gian nhỏ. Vậy nên, các nhà đầu tư cần phải lựa chọn khung thời gian hợp lý để giao dịch hiệu quả mô hình con dơi.

Đặc điểm đặc trưng của mô hình Bat Pattern là gì?

Mô hình con dơi được tạo thành bởi 5 điểm là X, A, B, C, D. Khi nối 5 điểm này lại với nhau sẽ được các đợt sóng là AB, BC, CD và XA. Đặc điểm của 4 đợt sóng này như sau:

- AB và CD chuyển động cùng hướng với nhau

- XA và BC có hướng di chuyển giống nhau.

Trong đó, cặp XA và BC có hướng di chuyển ngược lại với cặp AB và CD. Traders nên dựa vào hướng chuyển động của hai đợt sóng BC và XA để nhận biết được hướng đi của thị trường ngay khi mô hình Bat Pattern kết thúc.

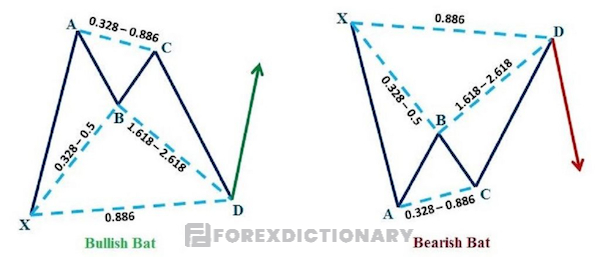

Bởi vì Bat Pattern cũng là một mô hình giá, chính vì vậy mà cũng có mô hình dơi tăng giá và mô hình dơi giảm giá. Điểm đặc trưng của hai mô hình này như sau:

Mô hình Bullish Bat

- Cạnh XA có xu hướng tăng, đi từ X đến A.

- Cạnh AB đi theo xu hướng giảm, giảm từ A xuống B.

- Cạnh BC là một đợt sóng theo chiều hướng tăng lên, tăng từ B đến C. Lưu ý rằng, vị trí của điểm C phải thấp hơn điểm A.

- Cạnh CD có xu hướng đi xuống, đi từ C xuống D và cần phải đảm bảo rằng điểm X phải cao hơn điểm D.

Khi mà mô hình thỏa mãn toàn bộ điều kiện phía trên cũng như đáp ứng được quy tắc về tỷ lệ Fibonacci, Traders nên nhanh chóng vào lệnh Mua tại điểm D.

Đặc điểm mô hình Bullish Bat và mô hình Bearish Bat

Mô hình Bearish Bat

- Cạnh XA di chuyển theo chiều hướng xuống, từ X đến A.

- Cạnh AB tạo một đợt sóng tăng giá, di chuyển từ A đến B.

- Cạnh BC đi xuống và di chuyển từ điểm B đến điểm C. Điểm C phải cao hơn điểm A mới thỏa mãn yêu cầu của mô hình này.

- Cạnh CD đi theo chiều hướng tăng, di chuyển từ C đến D. Điểm D phải thấp hơn điểm X trong mô hình.

Khi tất cả điều kiện đều được thỏa mãn cùng tỷ lệ Fibonacci đạt chuẩn thì các nhà đầu tư nên vào lệnh Bán tại điểm D.

Tỷ lệ Fibonacci trong Bat Pattern – mô hình giá Harmonic

Mô hình con dơi là một mô hình giá Harmonic nên Traders bắt buộc phải tuân theo nguyên tắc tỷ lệ Fibonacci khi tham gia giao dịch. Thực hiện giao dịch với mẫu hình Bat Pattern , các nhà đầu tư cần phải ghi nhớ những điều sau:

- Đợt sóng XA không bị hạn chế bởi các nguyên tắc cụ thể trong cả 2 giai đoạn tăng giá và giảm giá.

- Đoạn XA sẽ được điều chỉnh bởi đoạn AB về mức thoái lui từ 0.382 đến 0.5.

- BC chính là điều chỉnh của AB và sẽ điều chỉnh từ 0.382 đến 0.886.

- CD được biết là đoạn mở rộng của đoạn AB. Đoạn này sẽ phải dựa trên tỷ lệ Fibonacci, đi từ 1.618 đến 2.618.

- Đoạn XA điều chỉnh về CD sẽ cho biết mức thoái lui về 0.886.

Thường thì trong mô hình con dơi, các Traders sẽ biết nhận thấy rõ ràng rằng đoạn AB có phần trũng ít hơn so với mô hình gốc Gartley. Điều này hoàn toàn dễ hiểu bởi vì đoạn AB của mô hình con dơi chỉ có thể thoái lui so với đoạn XA là 0.5. Trong khi đó, mô hình gốc Gartley lại có thể điều chỉnh lên tới 0.618.

Mô hình sẽ được thị trường chấp nhận khi mà điểm D thoái lui về mức tỷ lệ 0.886 so với XA. Hoặc là điểm D mở rộng từ điểm 1.618 lên 2.618 khi so với AB. Nếu như Traders không thể nắm bắt được con số chính xác thì cũng phải xác định được giá trị xấp xỉ. Điều kiện là độ chênh lệch của nó ngắn, hầu như không đáng kể.

Các bước cụ thể khi giao dịch với mô hình Bat pattern

Bước 1: Nhận diện mô hình con dơi tiềm năng

Giống với các mô hình Harmonic khác, mô hình con dơi mang hình dáng gần giống với chữ M hoặc W. Cũng vì đặc điểm này mà Traders có thể nhận diện được mô hình con dơi trên biểu đồ hoàn toàn bằng mắt thường.

Khi hành động giá trên thị trường tạo ra 5 điểm là: X, A, B, C, D và nối các điểm này lại với nhau sẽ được một mô hình con dơi. Tiếp đó, Traders cần phải xác định được 2 điều kiện để đảm bảo mô hình trên biểu đồ là Bat Pattern hoặc Gartley:

- Điểm A cao hơn điểm C và điểm X thấp hơn điểm D trong mô hình giá tăng

- Điểm A thấp hơn điểm C và điểm X cao hơn điểm D trong mô hình giá giảm.

Nếu như điểm B điều chỉnh nông, ở phía nửa trên so với đoạn XA thì tỷ lệ mô hình con dơi sẽ càng chắc chắn hơn. Tuy nhiên, đây chỉ là những nhận định cơ bản, để xác định được chính xác có phải mô hình con dơi hay không thì cũng cần phải dựa vào các tỷ lệ Fibonacci.

Lưu ý: Traders nên thu nhỏ, phóng to biểu đồ tùy theo hành động giá thị trường để có cái nhìn rộng hơn về mô hình.

Bước 2: Đo lường, kiểm tra các tỷ lệ Fibonacci trong mô hình

Tại bước này, người chơi sẽ dụng Fibonacci Retracement (FR) cùng Fibonacci Extension (FE) để tiến hành đo lường các tỷ lệ.

Để xác định xem mô hình con dơi có hợp lệ hay không thì điều đầu tiên mà các Traders nên chú ý đó là điểm B. Nhà đầu tư sử dụng Fibonacci Retracement để đo mức thoái lui của AB so với đoạn XA. Nếu mức tỷ lệ đo được nằm trong khoảng 0.382 đến 0.5 thì sẽ được chấp nhận. Theo như nhà đầu tư Scott Carney, ngương 0,5 chính là ngưỡng thoái lui tốt nhất trong mô hình con dơi.

Tiếp đến, dùng Fibonacci Extension để đo mức mở rộng của đoạn CD so với AB. Phạm vi thỏa mãn là nằm trong khoảng 1.618 đến 2.618. So CD với AB thì mở rộng khoảng 1.618. Nếu như BC thoái lui 0.886 thì CD buộc phải mở rộng từ 2.0 đến 2.618. Nếu như tương thích tỷ lệ như vậy thì mô hình con dơi sẽ chính xác hơn. Bên cạnh đó, tỷ lệ thoái lui của đoạn CD so với XA cũng sẽ được hợp lệ.

Điểm cuối cùng để xác định được mô hình con dơi chính là mức thoái lui của CD so với XA. Với mô hình này, các Traders cần phải có được một chính xác gần như là chính xác nhất với con số tối ưu 0,886. Nếu như các con số đo được thấp hơn 0.886, tỷ lệ R:R sẽ tối hơn. Ngược lại, nếu như vượt quá 0.886 thì đây không còn là một mô hình con dơi nữa.

Vậy nên, khi giao dịch với mô hình giá con dơi, Traders nên vào lệnh ngay khi điểm D thoái lui tới mức 0.886. Nếu như sự thoái lui của điểm D chưa khớp với điểm này thì Traders khoan hãy vào lệnh. Trong trường hợp ngược lại, khi mà mọi điều kiện xác nhận mô hình con dơi đều thỏa mãn và điểm D cũng đạt được tại mức thoái lui 0,886 thì khả năng cao là mô hình con dơi sẽ xảy ra. Sẽ là một sai lầm nếu như Traders không tham gia giao dịch tại thời điểm này.

Bước 3: Vào lệnh giao dịch ngay khi xác nhận mô hình hợp lệ

Khi mà điểm D đạt tới vị trí thoái lui 0,886 so với XA thì Traders không nên chần chừ mà nên mở lệnh vào thị trường ngay lập tức. Đừng quên đặt điểm cắt lỗ, chốt lời phù hợp để sở hữu mức lợi nhuận lớn nhất.

Vào lệnh – Entry

Mở lệnh tại điểm D, cần phải biết được hai quy tắc sau:

- Là mô hình Bullish Bat thì vào lệnh Mua.

- Là mô hình Bearish Bat thì vào lệnh Bán.

Một vài Traders chắc chắn hơn sẽ chưa vào lệnh ngay lập tức mà kiên nhẫn chờ đợi mẫu hình nến xuất hiện. Tuy nhiên, đi cùng với sự chắc chắn này đôi khi Traders sẽ bị vụt mất một cơ hội giao dịch tốt. Bởi vì nếu như thị trường có sự biến động mạnh mẽ hoặc khả năng kiểm soát thị trường của phe bán hoặc phe mua quá lớn thì sẽ có sự điều chỉnh mạnh trên thị trường. Thay vì xuất hiện 1-2 mẫu hình nến xác nhận với thân ngắn, đường giá sẽ tăng cao hoặc giảm sâu mạnh mẽ. Lúc này, tỷ lệ R:R sẽ không được tối ưu nữa.

Bên cạnh đó, Traders cũng nên quan sát các mô hình nến tại điểm vào lệnh ( điểm D) để xem có cây nến đưa ra tín hiệu đảo chiều nào không. Nếu như xuất hiện cây nến đại diện cho một sự đảo chiều trong tương lai, tín hiệu giao dịch sẽ được tin cậy hơn. Lúc này, các Traders nên vào lệnh nhanh chóng.

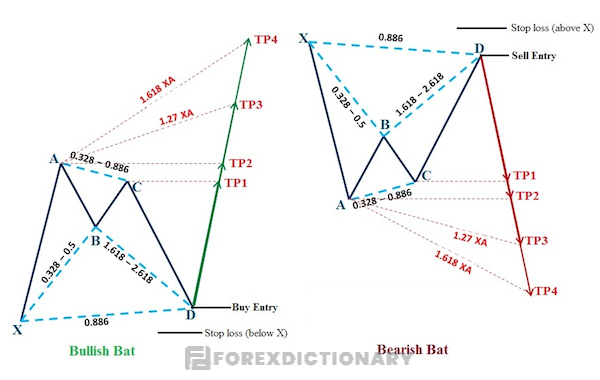

Cắt lỗ – Stop loss

Đặt lệnh cắt lỗ là điều nên làm đối với bất kỳ nhà giao dịch thị trường nào, cho dù là Traders mới hay là những nhà đầu tư lâu năm.

Đối với mô hình con dơi, Traders nên cân nhắc đặt lệnh cắt lỗ phía dưới mức giá của điểm X ( mô hình Bullish Bat) hoặc ở phía trên mức giá điểm X ( mô hình Bearish Bat). Điều này có thể được giải thích đơn giản rằng, nếu như mức giá vượt qua ngưỡng này thì mô hình Bat Pattern sẽ không được công nhận nữa.

Đặt lệnh cắt lỗ phía trên/ phía dưới điểm D cũng đáp ứng được tính chất mô hình con giới. Bởi vì nếu như giá vượt qua điểm D thì đoạn CD sẽ thoái lui hơn 0.886 so với đoạn XA, mô hình không hợp lệ và không được chấp thuận. Mặc dù nói điểm thoái lui là 0.886 nhưng không bắt buộc phải trùng khớp đúng với con số này. Thị trường cho phép có sự chênh lệch, miễn là khoảng cách chênh lệch không quá lớn.

Mặc dù có thể đặt lệnh được tại điểm D, tuy nhiên, nếu muốn quản trị rủi ro tối ưu bằng lệnh stop-loss thì các Traders nên ưu tiên chọn điểm X để tránh bị quét cắt lỗ.

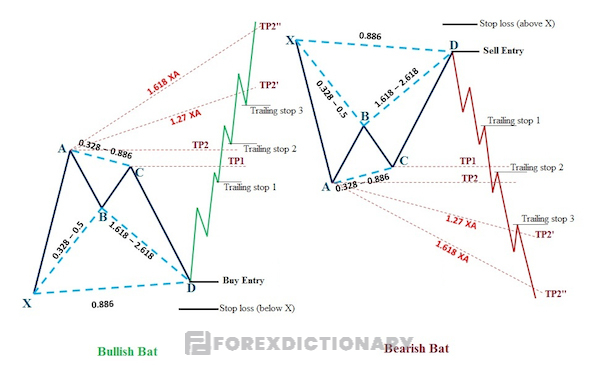

Chốt lời – Take profit

Với mô hình con dơi, Traders có thể chốt lời với rất nhiều cách khác nhau, tùy thuộc vào mức lợi nhuận kỳ vọng của mỗi người.

- Đặt tại mức giá điểm C nếu như kỳ vọng lợi nhuận không cao.

- Đặt tại mức giá điểm A nếu kỳ vọng lợi nhuận cao hơn một chút.

- Nếu muốn ăn lời tối đa, các Traders nên đặt tại mức giá điểm E – là mức mở rộng 1.27 hoặc 1.618 so với đoạn XA.

Chốt lời ( Take Profit) – Bat Pattern

Trong phiên giao dịch với mô hình con dơi, để hạn chế tối đa rủi ro nhất có thể đồng thời đảm bảo được mức lợi nhuận của mình thì các Traders nên áp dụng chiến lược chốt lời từng phần cùng Trailing Stop.

Cụ thể chiến lược này như sau:

Khi bắt đầu giao dịch, nên đặt mục tiêu lợi nhuận ở mức thấp, đồng nghĩa với việc Traders sẽ thiết lập TP1 tại mức giá điểm C.

Khi đường giá vừa chạm đến mức giá của điểm C cũng là lúc mà các Traders tiến hành chốt lời một phần khối lượng lệnh giao dịch. Tiếp đó, thực hiện dời mức cắt lỗ đến điểm thấp sao cho gần nhất với mô hình Bullish Bat hoặc điểm cao gần nhất với mô hình Bearish Bat. Tiếp tục đẩy mục tiêu lợi nhuận lên mức cao hơn, chính là điểm A.

Nếu như mức giá tiếp tục tăng và đã vượt qua được điểm A thì các nhà đầu tư lại tiếp tục dời vị trí cắt lỗ. Mục tiêu lợi nhuận bây giờ sẽ được đẩy lên cao hơn.

Nhờ vào chiến lược này, các nhà đầu tư có thể chắc chắn hơn về phần lợi nhuận chốt lời của mình tại điểm C. Mức lợi nhuận này hoàn toàn có thể bù lỗ của khối lượng giao dịch còn lại nếu không may thua lỗ trên thị trường. Còn nếu như thị trường vẫn tiếp diễn đúng như dự đoán thì chốt lời tại điểm A sẽ giúp Traders có thêm được lợi nhuận. Đồng thời, sử dụng liên tục Trailing Stop cũng giúp Traders quản lý được rủi ro thua lỗ.

Chiến lược chốt lời từng phần với mô hình con dơi

Ví dụ minh họa cụ thể khi giao dịch với mô hình con dơi trong thị trường ngoại hối

Ví dụ 1: mô hình con dơi Bullish trên biểu đồ cặp tiền tệ USD/JPY tại khung thời gian D1

Mô hình con dơi tăng trong biểu đồ cặp giá USD/ JPY

Hình dạng đầu tiên của mô hình không giống con dơi cho lắm, tuy nhiên, mô hình này vẫn đáp ứng được các điều kiện cần thiết. Cụ thể như là điểm C thấp hơn điểm A và điểm X thấp hơn điểm D. Ngoài ra, các tỷ lệ Fibonacci tại điểm B và điểm D đều đạt tiêu chuẩn.

Các tỷ lệ Fibonacci được đo dựa trên biểu đồ trên như sau:

- AB lùi về mức 0.5 so với đoạn XA.

- Đoạn BC có sự thoái lui về ngưỡng 0.618 so với đoạn AB.

- Đoạn CD lùi về mức 0.886 so với XA. Đồng thời, đoạn CD cũng đã mở rộng tỷ lệ đến mức 1.27 so với đoạn AB.

Những tỷ lệ Fibonacci vừa đo được đều đáp ứng được mọi điều kiện của mô hình con dơi. Mặc dù tỷ lệ mở rộng 1.27 của đoạn CD khi so với AB những điều này không quá quan trọng khi mà hai tỷ lệ phía trên đều đã thỏa mãn tỷ lệ tiêu chuẩn. Đáp ứng tốt 0,5 tỷ lệ thoái lui của đoạn AB khi so với đoạn XA. Ngoài ra, mức 0.085 cũng là mức rất tốt của tỷ lệ thoái lui đoạn CD với XA. Do đó, mô hình Bat Pattern này hoàn toàn được chấp nhận.

Cụ thể về chiến lược giao dịch của ví dụ này như sau:

- Mở lệnh vào thị trường ở điểm D. Tín hiệu Mua ( Buy) được cho rằng có độ tin cậy cao hơn bởi vì tại đây, mô hình đảo chiều tăng Đáy nhíp đã xuất hiện.

- Cắt lỗ ở vị trí phía dưới điểm X và chỉ cách một vài pip.

- Áp dụng chiến lược chốt lời từng phần. Có nghĩa là, khi mà giá đạt đến mức giá C thì Traders chốt lời một phần. Sau đó thực hiện thao tác dời điểm cắt lỗ xuống vị trí thấp hơn gần nhất. Nếu không thì có thể đặt ngưỡng Stop-Loss tại vị trí phía dưới gần nhất với điểm C. Tiếp tục theo dõi thị trường, ngay khi mức giá tăng lên chạm đến mức giá của A thì Traders thực hiện chốt lời toàn bộ.

- Trong biểu đồ trên, giá đã chạm tới đúng mức lợi nhuận kỳ vọng là 1.27XA. Nếu như người chơi tiếp tục duy trì lệnh thì có thể thu được nhiều lợi nhuận hơn.

Ví dụ 2: Mô hình con dơi Bearish Bat trên biểu đồ cặp tiền tệ GBP/USD tại khung thời gian H1

Ví dụ mô hình con dơi trong biểu đồ cặp tiền tệ GBP/USD H1

Tỷ lệ Fibonacci vừa được đo cho thấy:

- AB lùi về 0.47 so với XA

BC lùi 0.618 so với đoạn AB - CD thoái lui 0.886 với đoạn XA. Ngoài ra còn mở rộng thêm 1.870 so với đoạn AB.

Toàn bộ tỷ lệ Fibonacci đều đáp ứng được điều kiện mà mô hình giá con dơi yêu cầu.

Cụ thể chiến lược giao dịch:

- Traders mở lệnh giao dịch tại điểm D. Vị trí này cũng là nơi xuất hiện mẫu hình nến đảo chiều Bearish Reversal Pin bar. Bởi vì sự xuất hiện của cây nến này nên tín hiệu vào lệnh Bán được Traders ưu tiên lựa chọn hơn trong xu hướng thị trường hiện tại.

- Đặt lệnh cắt lỗ phía trên điểm X với khoảng cách vừa đủ, khoảng vài pips.

- Tiếp tục áp dụng chiến lược chốt lời từng phần và đồng thời kết hợp với Trailing Stop, Trong biểu đồ trên, giá đang giảm xuống ở mức rất sâu và đã đạt được ngưỡng kỳ vọng của Traders như 1.618 XA và 2.0 XA.

Lưu ý: Mẫu hình nến đảo chiều thường xuyên xuất hiện tại vị trí điểm D. Chính vì vậy mà các Traders cần phải liên tục quan sát hành động giá tại vị trí này. Mô hình con dơi mang đến tỷ lệ thành công lớn. Nếu biết cách kết hợp với các tín hiệu đảo chiều thì các Traders có thể nhận được một khoản lợi nhuận lớn.

Mô hình con dơi sẽ giúp các Traders giao dịch hiệu quả hơn trong thị trường. Nắm chắc những nội dung vừa được chia sẻ phía trên và thực hiện giao dịch thành công khi áp dụng Bat Pattern trên thị trường nhé.

Tôi là Trang Thái Hùng – tác giả của những bài viết trên ForexDictionary, với kinh nghiệm hơn 5 năm trong lĩnh vực đầu tư tài chính tôi muốn chia sẻ đến bạn đọc các kiến thức mà tôi đã tích luỹ được, vững kiến thức chọn được nơi đầu tư an toàn lợi nhuận khủng không còn là chuyện quá khó.