Lý thuyết Dow là gì? Nếu bạn là một nhà đầu tư lâu năm trong nghề thì có lẽ ít nhiều lần bạn đã từng nghe qua về thuật ngữ lý thuyết Dow. Nó được xem như một nền tảng cơ bản nhất của những phương pháp phân tích kỹ thuật, chính vì vậy các chuyên gia cho rằng việc nắm rõ được lý thuyết này vô cùng quan trọng và hữu ích. Tuy nhiên, không phải ai cũng biết về lý thuyết Dow, đặc biệt là với các newbie mới bước chân vào nghề. Ngay bây giờ, hãy cùng web sanforex.me theo dõi bài viết giải thích chi tiết cụ thể về lý thuyết Dow nhé.

Khái niệm lý thuyết Dow là gì?

Lý thuyết Dow là một thuật ngữ thể hiện một tập hợp bao gồm 6 nguyên tắc được hình thành với mục đích xác định được những xu hướng biến động trên thị trường. Về bản chất thì lý thuyết này chính là tiền đề cũng như là nền tảng để phát triển các chỉ số forex quan trọng trong quá trình phân tích kỹ thuật, chẳng hạn như sóng Elliott, trendline, RSI, MACD,…

Nguyên tắc chính là lý thuyết Dow chính là: Thị trường chứng khoán là thước đo của toàn bộ nền kinh tế của một quốc gia.

Khái niệm về lý thuyết Dow là gì?

Sơ lược về lịch sử hình thành lý thuyết Dow

Người sinh ra và là cha đẻ của lý thuyết Dow có tên là Charles H. Dow. Về cụ thể thì những nguyên lý cơ bản của lý thuyết này sẽ được tạo nên thông qua số lượng lớn các bài luận về xã hội do chính ông viết và đăng tải trên báo Wall Street Journal. Nội dung chính của những bài đều thể hiện rằng bản thân ông rất hài lòng và vui sướng với cách phản ứng của thị trường chứng khoán, và cũng như là đối với cách thức đo lường sức khỏe thị trường tài chính hiện tại như thế nào để có thể tìm kiếm lợi nhuận.

Quá trình hình thành nên lý thuyết Dow

Tuy nhiên mãi đến năm 1902, Charles H. Dow bỗng nhiên qua đời bất ngờ, điều này khiến cho toàn bộ những thông tin về tài liệu của ông vẫn luôn dang dở và chưa có hồi kết. Chính vì điều này mà một trong những cộng sự của Dow, William P.Hamilton chính là người thay thế ông cho vị trí biên tập tờ Wall Street Journal, nay sẽ tiếp tục công trình nghiên cứu hoàn thiện và cho ra đời bản lý thuyết Dow hoàn chỉnh như ngày nay.

Dow cho rằng thị trường chứng khoán nói chung chính là một thước đo vô cùng đáng tin cậy và uy tín cho tổng thể nền kinh tế. Thông qua việc đánh giá và phân tích tổng thể đó, chúng ta có thể nhanh chóng nhận định được chính xác những điều kiện cũng như xác định chính xác mức xu hướng chính của thị trường, xu hướng phát triển cổ phiếu như thế nào trong tương lai.

Quá trình lịch sử hình thành lý thuyết Dow

6 nguyên lý căn bản của lý thuyết Dow

Nguyên lý số 1: Thị trường phản ánh tất cả

Có thể bạn chưa biết, tiền đề cơ bản đầu tiên mà lý thuyết Dow thể hiện ra rằng tất các những thông tin, từ quá khứ cho đến hiện tại, tương lai đều có khả năng tạo ảnh hưởng đến thị trường, nó được phản ánh ngay tại giá của chỉ số và cổ phiếu.

Thông tin mà Dow đề cập dưới đây đều phản ánh toàn bộ cảm xúc của các nhà đầu tư cho đến các hiện tượng của thị trường bao gồm dữ liệu lãi suất, lạm phát,… Tuy nhiên, điều duy nhất mà có thể bị loại trừ chính là những thông tin mà không thể biết trước như sóng thần, tệ nạn khủng bố hay động đất,… Các rủi ro của những sự kiện này lại được định giá vào thị trường.

Các đọc giả cũng cần nên lưu ý rằng, theo Dow thì nội dung thông tin không có khả năng đặc biệt hỗ trợ các nhà giao dịch có thể nắm bắt chính xác mọi thứ, mà nó chỉ đơn giản được dùng để mà dự đoán được những sự kiện có thể xảy ra vào tương lai. Thậm chí ngay cả khi những yếu tố vốn đã xảy ra, hoặc sắp xảy ra vào tương lai vẫn được định giá vào thị trường.

Một khi mọi thứ bắt đầu thay đổi, lúc này yêu cầu thị trường cần phải điều chỉnh tương thích với giá sao cho có thể phản ánh được những sự thay đổi này. Thực chất thì ý tưởng này đã từng xuất hiện tại công trình của Eugene Fama ra đời vào năm 1960. Điều khiến lý thuyết Dow khác biệt ở chỗ là nó có thể dự đoán những xu hướng xảy ra trong tương lai.

Nguyên lý thị trường có thể phản ánh tất cả của lý thuyết Dow

Nguyên tắc thứ 2: Ba xu thế của thị trường

Trước khi đi sâu vào phân tích những xu thế có mặt trong lý thuyết Dow thì chúng ta cũng cần nên hiểu rõ rằng khái niệm xu thế là gì? Mặc dù thị trường sở hữu xu hướng luôn biến chuyển theo một chiều hướng nhất định, nhưng bạn cần biết rằng nó sẽ không bao giờ đi theo một đường thẳng cả. Chính xác hơn thì nó sẽ cố gắng tăng tới một mức độ nào đó để có thể tạo thành đỉnh xu hướng, rồi lại tiếp tục giảm dần để tạo nên đáy của một xu hướng bất kỳ khác. Tất nhiên rằng, cho dù có tăng hay giảm đi chăng nữa thì chúng vẫn cố chuyển động chỉ theo một hướng nhất định mà thôi.

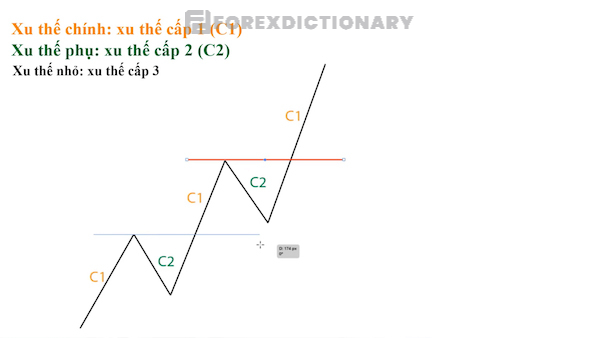

Theo lý thuyết Dow, ba xu thế của một thị trường sẽ bao gồm: xu thế chính (hay còn gọi là xu thế cấp 1), xu thế phụ (xu thế cấp 2) và xu thế nhỏ.

Tổng hợp ba xu thế chính của thị trường

Xu thế chính xu thế cấp 1 trong lý thuyết Dow

Xu thế tăng và xu thế giảm trong lý thuyết Dow

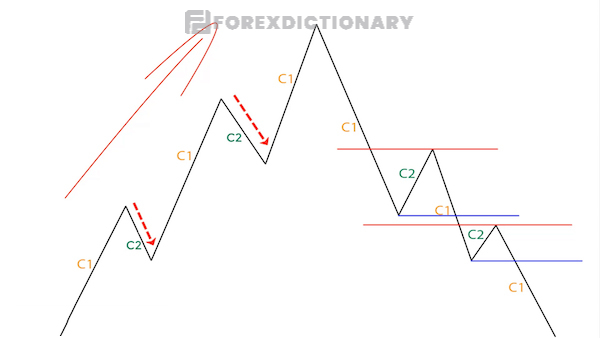

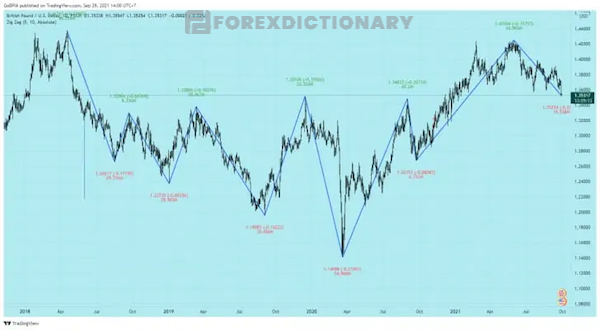

Xu thế cấp 1 sẽ gồm 2 dạng là xu thế giảm và xu thế tăng. Cụ thể về bản chất của xu thế cấp 2 là điều kiện ngăn cản sự tiếp diễn của xu thế cấp 1 khi phải luôn cố hình thành những đỉnh cao hơn và đáy cao hơn. Hoặc yêu cầu là đỉnh sau cần phải cao hơn đỉnh trước, đáy sau cũng như vậy phải cao hơn đáy trước, tựa như mô hình của bậc thang.

Xu thế cấp 1 là xu thế tăng, khi đấy sẽ hình thành các đỉnh cao hơn, đáy cao hơn

Hình ảnh minh họa cho một xu thế cấp 1 trong lý thuyết Dow

Quan sát hình ảnh trên, ta thấy vàng đã liên tục tạo nên các đỉnh cao hơn và cả đáy cũng cao hơn. Thậm chí thì vàng cũng đã từng có dấu hiệu giảm điều chỉnh, thế nhưng vùng giảm điều chỉnh của nó vẫn đang ngang bằng với đáy phía trước mà không thể nào thấp hơn được nữa. Sau đó, vàng đã có 1 nhịp tăng vô cùng mạnh, rồi lại thực hiện việc điều chỉnh giảm mà không thể nào tạo nên các đáy thấp hơn. Tóm lại, đây được xem như một cuộc lấy đà với mục đích làm động lực để tăng.

Xu thế chính của thị trường là xu thế giảm sẽ hình thành nên đỉnh sau thấp hơn đỉnh trước và đáy sau cũng thấp hơn đáy trước

Ngược lại, nếu xu thế cấp 1 được nhận định là xu thế giảm, điều này đồng nghĩa với việc nó sẽ tạo nên những đỉnh thấp hơn và những đáy thấp hơn.

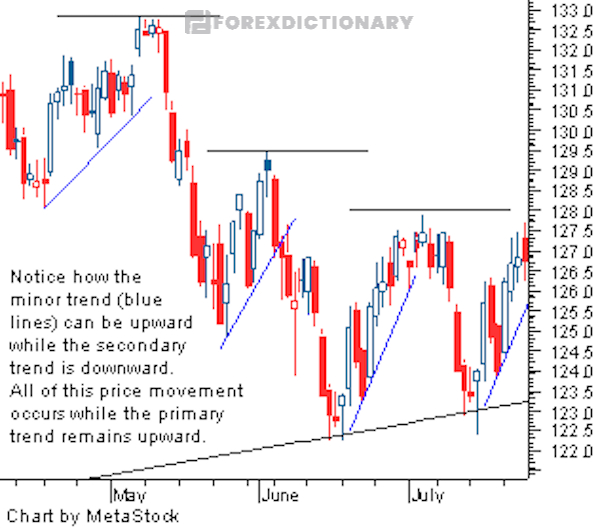

Thời gian hình thành của 1 xu thế

Dựa theo lý thuyết Dow thì xu thế chính hiện tại là xu hướng chính lớn nhất sao cho có thể kéo dài được hàng năm. Đồng thời với đó, xu thế phụ chỉ có thể kéo dài ba tuần cho đến ba tháng và thường xuyên ngược lại với xu hướng chính của nó. Và cuối cùng, xu thế nhỏ lại thường kéo dài trong khoảng thời gian ba tuần và thường xuyên có sự liên quan với những chuyển động giá tại xu thế phụ.

Một điểm đáng lưu ý rằng, cho dù là xu thế chính có thể kéo dài khoảng thời gian bao lâu đi chăng nữa thì cho cùng vẫn chỉ có tác dụng đến khi nào xuất hiện một xu hướng đảo chiều khác.

Với Dow, xu thế cấp 1 được xem là xu thế vô cùng quan trọng nhất có thể nhận định đúng được thị trường, kết hợp với việc gây ảnh hưởng lớn đến những sự biến động về giá cả và tác động trực tiếp đến xu thế nhỏ và xu thế cấp 2.

Do vậy, các bạn cũng cần phải biết cách thực hiện giao dịch sao cho đúng xu hướng. Trong trường hợp thị trường đang trong xu thế tăng thì bạn cần nên ưu tiên thực hiện lệnh BUY. Còn nếu ngược lại, xu thế giảm là xu thế chính thì cần thực hiện lệnh SELL. Một lời khuyên dành cho bạn là đừng bao giờ cố chống lại xu hướng của thị trường.

Tổng thời gian để hình thành nên một xu thế

Xu thế phụ – xu thế cấp 2

Xu thế phụ, hay còn được gọi là xu thế cấp 2 được xem là một giai đoạn lấy đà với mục đích truyền động lực làm sao cho xu thế cấp 1 có thể được tiếp diễn. Hơn thế nữa, xu thế phụ sẽ luôn luôn ngược chiều với xu thế chính.

Trong trường hợp xu thế chính hiện tại là xu thế tăng, với đó thì xu thế phụ sẽ bao gồm những đoạn điều chỉnh giảm. Và dĩ nhiên ngược lại, xu thế chính của thị trường là xu thế giảm thì những giai đoạn điều chỉnh cần thực hiện là giá sẽ được phục hồi, để mà tiếp tục giảm giá tiếp sau đó.

Xu thế cấp 3 – xu thế nhỏ

Và cuối cùng là xu thế cấp 3, xu thế nhỏ. Theo như những nội dung của lý thuyết Dow thì xu thế này không thể kéo dài hơn quá 3 tuần. Thực chất nó được dùng chỉ để điều chỉnh hoặc thêm những biến động giá có thể đi ngược lại với xu hướng 2 hiện tại.

Cũng bởi tính chất ngắn hạn vốn có nên xu thế nhỏ không được xem là mối quan ngại đang bận tâm đối với hầu hết các nhà giao dịch. Tuy nhiên điều này không đồng nghĩa với việc là bạn phải bỏ qua chúng một cách hoàn toàn. Theo một cách nào đó, xu thế nhỏ vẫn cần được theo dõi kỹ vì cho dù là những biến động nhỏ ngắn hạn vẫn nằm trong xu hướng phụ và xu hướng chính.

Và hầu hết những trader đang cố gắng để thực hiện các cuộc giao dịch của mình theo xu hướng cấp 1. Trong khi những xu hướng còn lại thì thường bị nhiễu hoặc rất không rõ ràng. Một khi bạn dành nhiều sự tập trung thái quá vào những xu hướng nhỏ thì kết quả của nó có thể dẫn đến những sự sai lầm. Thậm chí những nhà đầu tư thường xuyên bị phân tâm vì các biến động ngắn hạn trên thị trường, từ đó mất đi cái nhìn tổng quát về toàn cảnh bức tranh thị trường hiện tại.

Xu thế cấp 3 – xu thế nhỏ trong lý thuyết Dow

Nguyên lý thứ 3: Ba giai đoạn của xu thế chính

Bởi lý do có thể vì xu thế 1 được xem là xu thế quan trọng nhất nên tại phần này chúng tôi không thể nói kỹ hơn về những giai đoạn trong một xu thế chính (xu thế giảm – xu thế tăng) thật sự được hình thành như thế nào.

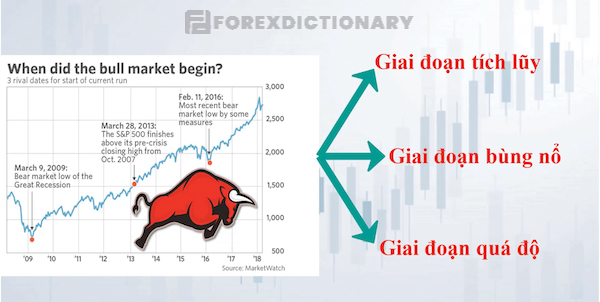

Nếu như xu thế cấp 1 là xu thế tăng thì sẽ bao gồm cả 3 giai đoạn: giai đoạn tích lũy (hay còn được gọi là giai đoạn phân phối), giai đoạn bùng nổ của thị trường và cuối cùng là giai đoạn quá độ.

Ngược lại, 3 xu hướng thị trường sẽ giảm chính là giai đoạn phân phối, giai đoạn giảm mạn và cuối cùng là giai đoạn tuyệt vọng (panic phase)

Thị trường bò (xu hướng tăng chính)

Xu hướng tăng chính của thị trường

Giai đoạn tích lũy

Giai đoạn tích lũy là một giai đoạn ngắn hạn, nằm tại đầu tiên của một thị trường tăng, đồng thời với đó đây cũng chính là thời điểm mà rất ít các nhà giao dịch có thể tham gia chính thức vào thị trường.

Giai đoạn này thông thường sẽ có vị trí nằm ở cuối xu thế giảm, thời điểm dường như mọi thứ đang diễn biến theo cách tồi tệ nhất. Và đây cũng chính là lúc mà giá của một thị trường được nhận xét là cực kỳ hấp dẫn vào chính thời điểm này. Nguyên nhân được cho rằng bởi những tin tức xấu được tung ra, những áp lực bán sẽ tan biến và không thể giảm thêm được nữa. Vì thế sẽ không có những rủi ro về việc giá có giảm ra sao nữa.

Thế nhưng, giai đoạn tích lũy thì cũng chính là giai đoạn vô cùng khó phát hiện, dẫn đến kết quả là các nhà giao dịch rất khó mà có khả năng nhận biết được đâu sẽ là xu thế giảm, liệu nên kết thúc dừng lại hay vẫn tiếp tục.

Giai đoạn bùng nổ

Một khi các nhà đầu quyết định tham gia thị trường ngay tại giai đoạn tích lũy thì việc tích lũy ngày càng nhiều sẽ đồng nghĩa với việc họ đã dần bắt đầu trở nên tin tưởng hơn rằng thời kỳ tồi tệ nhất đã đi qua, sự hưng phục đang sắp đến.

Và một khi điều này dần trở thành hiện thực thì những tâm lý tiêu cực dần trở nên tan biến, những điều kiện kinh doanh luôn được đánh dấu bởi sự tăng trưởng về thu nhập kết hợp cùng dữ liệu kinh tế mạnh mẽ sẽ được cải thiện. Thời điểm này, những tin tức về sự lạc quan cũng sẽ bắt đầu được tung ra, kéo theo rất nhiều sự đầu tư dần quay trở lại, đẩy giá thành lên cao.

Bên cạnh đó thì giai đoạn này không chỉ kéo dài nhất, mà chính là còn là giai đoạn sở hữu sự biến động giá rõ rệt nhất. Giai đoạn mà hầu như các nhà giao dịch kỹ thuật cùng với xu hướng đang nắm giữ, thâu tóm các vị thế được cho là dài hạn và thu lợi nhuận từ chúng.

Như thế nào là một giai đoạn bùng nổ của thị trường?

Giai đoạn quá độ

Một khi thị trường tăng trưởng quá mạnh mẽ, phe mua dần trở nên yếu thế hơn bao giờ hết. Những lúc như này thì thị trường sẽ dần chuyển sang giai đoạn quá độ – một giai đoạn cuôi cùng tồn tại trong xu hướng tăng. Đây cũng chính là giai đoạn mà kha khá các nhà đầu cơ tích lũy cố gắng tìm cách để mà thu hẹp được vị thế, sau đó sẽ bán chúng trực tiếp cho những ai tham gia vào thị trường. Ngay tại thời điểm như thế, theo Alan Greenspan thì đó chính là “sự phấn khích phi lý”.

Giai đoạn quá độ là thời điểm mà những người mua cuối cùng đang bắt đầu dần tham gia vào thị trường sau khi đã đạt được khoản lợi nhuận lớn. Tương tự như những con cừu được dùng chỉ để giết thịt vì với những người đầu tư tham gia thị trường trễ, thì họ luôn hy vọng rằng bản thân vẫn sẽ tiếp tục thu được lợi nhuận dù cho đã bỏ lỡ rất nhiều cơ hội trước đó. Dù sự thật rằng hiện tại họ đang “đu đỉnh”, xác suất cơ hội để thoát “hàng” thì vô cùng mỏng manh.

Thực chất thì ở giai đoạn này sẽ có rất nhiều dấu hiệu để thể hiện được sức mua liệu đang giảm hay trường hợp khác là xu hướng đang dần trở nên yếu đi. Và đó cũng chính là tín hiệu cho thấy rõ ràng rằng xu thế đang nằm ngay tại điểm bắt đầu cho một xu hướng giảm chính thức.

Thị trường gấu (xu hướng giảm chính)

Giai đoạn phân phối

Giai đoạn phân phối là giai đoạn đầu tiên của thị trường gấu. Giai đoạn này nằm kế tiếp liền sau giai đoạn quá độ của xu thế cấp 1. Đây là thời điểm mà cá mập xả hàng.

Có thể bạn chưa biết là giai đoạn này sẽ có đặc điểm trái ngược với giai đoạn tích lũy tại thị trường tăng. Hiện tại vẫn có rất nhiều trader có thể tin rằng giá sẽ tiếp tục có thể chủ động, tiếp tục đẩy lên cao, từ đó có thể kéo theo nhiều trader trở nên lạc quan hơn về thị trường này. Giá kỳ vọng sẽ lên tới mặt trăng. Giai đoạn phân phối luôn là giai đoạn mà ở đó các nhà đầu tư cuối cùng có mặt trên thị trường có thể tiếp tục mua thêm. Và điều dĩ nhiên rằng họ sẽ không biết rằng hiện tại họ đang đu đỉnh rồi.

Liệu bạn có nhận ra những lúc như này, giá cả sẽ không thể nào tạo nên được các đỉnh cao hơn hoặc đáy thấp hơn mà thay vào đó nó sẽ dần dần tạo nên các đáy thấp hơn và đỉnh thấp hơn.

Thị trường gấu và xu thế chính là xu thế giảm

Giai đoạn giảm mạnh

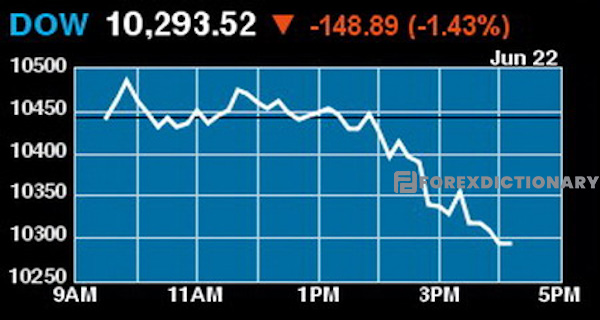

Giai đoạn giảm mạnh là khi giá biến động mạnh, nó đổ dốc và lao xuống ầm ầm.

Mang tính chất tương tự như thị trường bò, thay vì tạo nên những đỉnh cao hơn hoặc đáy sẽ cao hơn với mục tiêu là nhận định đúng một xu thế tăng. Thì đối với giai đoạn giảm mạnh chỉ tạo nên những đỉnh và đáy thấp hơn.

Ngay tại thời điểm này cho thấy được điều kiện kinh doanh vô cùng xấu và tồi tệ, hàng loạt các tin xấu nhất sẽ được tung ra. Nó y hệt một cú đòn giáng mạnh vào những nhà giao dịch và đầu tư. Kết quả là khiến họ dần dần trở nên tuyệt vọng, gây hoang mang tột độ từ đó luôn tìm cách bán tháo, bán chạy khiến giá của thị trường ngày càng chỉ giảm mạnh hơn.

Giai đoạn tuyệt vọng

Giai đoạn cuối cùng của thị trường giảm này lại được nhận xét là giai đoạn khởi đầu cho một xu thế tăng khác đang dần chuẩn bị được tạo nên.

Giai đoạn này chưa đầy những sự hoang mang, hoảng loạn và thường xuyên xuất hiện tình trạng bán tháo.

Thị trường ngay giai đoạn này chỉ là một màu xám đơn sắc. Các nhà giao dịch rất dễ bị tâm lý tiêu cực về niềm tin với thị trường, với công ty và cả nền kinh tế nói chung. Chính vì thế, họ luôn cho thấy dường như bản thân không còn sự bận tâm về giá cả, chỉ mong sao hàng thoát được càng sớm thì càng tốt.

Thế nhưng, một điều đặc biệt rằng khi mà mọi thứ dường như đang biểu hiện theo hướng tồi tệ nhất thì chính là lúc giai đoạn tích lũy đang rục rịch chuẩn bị để bắt đầu.

Giai đoạn tuyệt vọng làm tiền đề để chuẩn bị bắt đầu một giai đoạn tích lũy mới

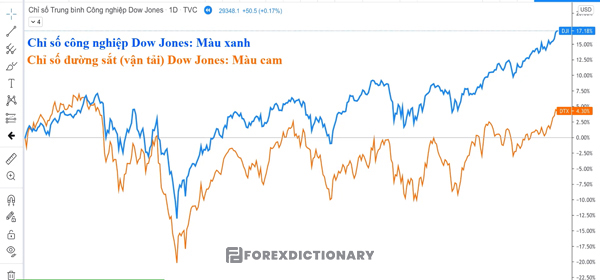

Nguyên lý 4: Chỉ số bình quân phải cần được xác nhận lẫn nhau

Theo lý thuyết Dow, xu hướng đảo chiều từ thị trường tăng (thị trường bò) sang thị trường giảm (thị trường gấu) sẽ chỉ được xác nhận khi mà tồn tại hai chỉ số (đường sắt và chỉ số trung bình công nghiệp)

Điều này đồng nghĩa với việc là những tín hiệu liên tiếp xảy ra tại biểu đồ của một loại chỉ số này cần phải đảm bảo yêu cầu khớp hoặc tương ứng với các tín hiệu xảy ra trên một biểu đồ của chỉ số bất kỳ khác.

Các chỉ số bình quân cần được xác định lẫn nhau

Nguyên lý 5: Khối lượng giao dịch được xem là điều kiện xác nhận xu hướng

Theo lý thuyết Dow, sự biến động của giá là cơ sở cho các tín hiệu mua và bán. Do đó, với mục đích đưa ra nhận định đúng hơn về những gì mà thị trường hiện đang gợi ý cho những nhà giao dịch thì khối lượng được sử dụng để hỗ trợ cho việc đó.

Theo nguyên lý thứ 5 này, ta thấy được trong một xu hướng, nếu giá tăng thì đi kèm với nó khối lượng cũng sẽ có sự di chuyển theo chiều hướng tăng theo, và tương tự ngược lại khi mà giá giảm.

Nguyên lý 6: Xu hướng sẽ được duy trì đến thời điểm mà dấu hiệu đảo chiều xuất hiện

Mục đích chính của việc xác định được xu hướng của thị trường là hỗ trợ các nhà đầu tự không chống lại xu hướng hoặc thực hiện giao dịch ngược. Theo lý thuyết mà Dow đưa ra, nguyên lý cuối cùng hay nguyên lý thứ 6 này luôn tin tưởng rằng sẽ tồn tại một xu hướng có hiệu lực mạnh mẽ đến khi mà xuất hiện thêm nhiều dấu hiệu cho thấy nó đã bị đảo chiều.

Lời khuyên dành cho các nhà giao dịch đầu tư là nên thật sự kiên nhẫn để chờ đợi thêm những dấu hiệu rõ ràng hơn về việc đảo ngược chiều xu hướng. Bởi với lý do rằng ngay tại nguyên lý thứ 2 thì chúng ta cũng đã hiểu rằng thị trường sẽ bao gồm nhiều xu hướng nhỏ, xu hướng thứ cấp, do đó tình trạng nhầm lẫn là điều tất yếu.

Mối quan hệ tương quan giữa sóng Elliott và lý thuyết Dow

Nếu xét về thực tiễn, lý thuyết sóng Elliott về mặt cơ bản chính là sự phát triển từ cơ sở lý thuyết Dow cùng với mục đích tương tự về định lượng. Nhưng nó sẽ cụ thể hơn những xu hướng tăng hoặc giảm thông qua quá trình nhận định bởi lý thuyết Dow.

Trong ngoại hối, lý thuyết Dow mô tả về thị trường tồn tại xu hướng. Chi tiết hơn là một thị trường đang tăng giá với ba giai đoạn. Trong khi đó, lý thuyết sóng Elliott lại dựa vào đó để bổ sung thêm những đợt điều chỉnh mang đặc điểm của sự xen kẽ, đồng thời cung cấp 5 bước sóng tại mức độ nhỏ hơn.

Lý thuyết sóng Elliott không hề bị giới hạn dù nó là trong xu hướng chính hay phụ giống với lý thuyết Dow trong Forex. Mà cụ thể là cấu trúc của nó sẽ được lặp đi lặp lại ở những mức độ khác nhau ngay trên những khung thời gian khác nhau.

Tóm lại, trong sự tương quan giữa sóng Elliott và lý thuyết Dow, sự phát triển của Elliot được nhận xét là một bước tiến triển vô cùng lớn và có ý nghĩa. Điều này hỗ trợ các traders có thể ứng dụng thành công lý thuyết Dow vào thực tế một cách hiệu quả và dễ dàng nhất.

Ứng dụng lý thuyết Dow sẽ được dùng chung với những chỉ báo kỹ thuật khác

Bạn hãy tiếp tục với phần ứng dụng lý thuyết Dow nếu vẫn đang cảm thấy khó khăn trong việc xác định được các mức đáy và đỉnh trong thị trường. Hãy để TradaFX chia sẻ cho bạn cách dùng lý thuyết Dow một cách thật khách quan và đơn giản hơn cùng với các chỉ báo kỹ thuật có sẵn trên các nền tảng giao dịch cũng như nó cho phép áp dụng indicators hoàn toàn miễn phí.

Chỉ báo kỹ thuật Fractal

Trên thị trường tài chính, trong việc phân tích lợi nhuận cũng như xu hướng thì phải cần đến công cụ này – một trong những công cụ thuộc quyền sở hữu của ông Bill Williams. Mỗi một điểm Fractal sẽ đóng vai trò như là một điểm tham chiếu vì nó có thể là điểm cực đại hoặc điểm cực tiểu. Chính vì vậy, trong lý thuyết Dow trình bày, điểm chỉ báo Fractal sẽ giúp chúng ta xác định các mức đáy và mức đỉnh mà nhà giao dịch thực hiện một cách dễ dàng hơn. Bên cạnh đó, các điểm đảo chiều cũng được chỉ báo này phát hiện ra và chúng còn được đánh dấu, phân biệt bằng các mũi tên.

Trên biểu đồ ngoại hối, thực tế của điểm chỉ báo Fractal dưới đây sẽ là một ví dụ:

Các fractal đỏ (xuống) và fractal xanh (lên) thường có hình mũi tên. Các trader sẽ phần nào xác định được giá tiếp theo sẽ phát triển đi theo hướng nào nhờ chỉ báo Williams Fractal này.

Chỉ báo kỹ thuật Fractal được ứng dụng với lý thuyết Dow

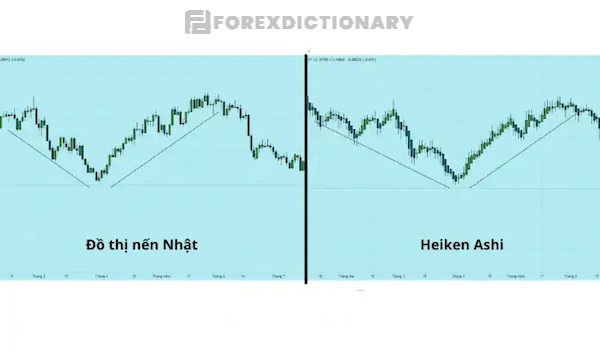

Chỉ báo Heiken Ashi

Hiện nay nhiều nhà giao dịch đang tin dùng chỉ báo Heiken Ashi này, bởi đây được xem là một trong nhiều loại indicators thuộc lý thuyết dow. Đây là một chỉ báo được phát triển lên từ những năm 1700 bởi Munehisa Homma. Cũng giống như nến Nhật thông thường chúng ta hay gặp, hình dạng của Heiken Ashi cũng bao gồm 2 bóng nến và thân nến nhưng chỉ báo này có công thức thành phần phức tạp hơn khá nhiều.

Hình bên dưới đánh dấu hai giai đoạn mà xu hướng tăng và xu hướng giảm; thường thì xu hướng tăng chỉ báo sẽ gồm những cây nến xanh lá cây (cây nến tăng) và ngược lại, xu hướng giảm thì chỉ báo hầu như gồm những cây nến xanh lam (cây nến giảm) trên đồ thị Heiken Ashi. Cùng với đó thì xu hướng giảm thường vẫn xen kẽ các cây nến tăng và ngược lại, xu hướng tăng vẫn hay xen kẽ những cây nến giảm trên biểu đồ nến Nhật chúng ta thường gặp.

Sự kết hợp giữa lý thuyết Dow và chỉ báo Heiken Ashi

Trong hoạt động giao dịch để nhận diện được xu hướng thì người ta thường ứng dụng chỉ báo Heiken Ashi này, nó thường cung cấp các tín hiệu đảo chiều hay là các tín hiệu mua cũng như tín hiệu bán. Nhờ đặc điểm của các cây nến mà hình thành nên xu hướng nên việc nhận diện ra xu hướng cũng trở nên dễ dàng hơn khá nhiều, đây là điều mà mô hình nến Nhật thông thường không làm được.

Chỉ báo kỹ thuật Zig Zag

Như chúng ta được biết, hai chỉ số mà biểu thị xu hướng chính đang dẫn đầu trên thị trường giao dịch đó là Chỉ báo Zig Zag và lý thuyết Dow. Thời gian hợp nhất và việc phân tích xu hướng đã được thực hiện rất tốt nhờ chỉ báo này – được xem như là một công cụ. Ngoài ra nó còn giúp cho các nhà giao dịch tìm ra cơ hội trong việc dự đoán các phá vỡ xảy ra trên thị trường hay là xác định xu hướng.

Tuy giúp được nhiều cho các nhà giao dịch nhưng mà cách thức hoạt động của Chỉ báo kỹ thuật Zig Zag này khá là đơn giản và nó sẽ loại bỏ được hiện tượng nhiễu từ các hành động giá sau đó cho ra cấu trúc sóng đơn giản bao gồm đáy sóng và đỉnh sóng. Và đây cũng là yếu tố then chốt nhất giúp nhà giao dịch quan sát thị trường một cách khách quan, chính xác nhất.

Trên biểu đồ Forex, dưới đây là ví dụ hình ảnh thực tế của chỉ báo kỹ thuật Zig Zag:

Chỉ báo kỹ thuật Zig Zag trong lý thuyết Dow

Những mặt hạn chế vẫn còn tồn đọng của Lý thuyết Dow

Lý thuyết Dow và những hạn chế, nhược điểm của nó ở hiện tại

- Lý thuyết Dow không phải lúc nào nhận định cũng đúng: Phụ thuộc vào thị trường, tình hình thực tế, lý thuyết Dow có lúc đúng hoặc sai. Bởi vậy, không phải lúc nào lý thuyết Dow cũng đưa ra nhận định để ta vận dụng một cách chính xác cũng như chiến thắng trên thị trường. Chính tác giả của lý thuyết này cũng đã thừa nhận điều này.

- Độ trễ vẫn tồn tại trên lý thuyết Dow: Có thể là sẽ không đầy đủ được cả ba giai đoạn như từ đầu lý thuyết Dow đề cập khi mà thị trường không ngừng biến động như hiện nay. Nhưng nếu chờ đợi giai đoạn phân phối sẽ làm mất đi cơ hội để đầu tư cho phần cuối cũng như phần đầu của xu hướng.

- Khung thời gian ngắn hạn thì không nên dùng lý thuyết Dow: Hiện nay thì có nhiều nhà giao dịch cũng có tư duy tận dụng các biến động trong ngắn hạn, trung hạn để thu được lợi nhuận lớn bên cạnh các đầu tư dài hạn. Tuy nhiên thì lý thuyết Dow lại không áp dụng được trong trường hợp đó.

- Lý thuyết Dow không rõ ràng trong điểm vào lệnh: Tuy lý thuyết này có thể chỉ ra được xu hướng tiếp theo của thị trường nhưng lại không thể chỉ được điểm vào lệnh. Vậy nên muốn vào lệnh trader thì cần kết hợp thêm các công cụ khác để phân tích kỹ thuật.

Tóm lại, trên đây là toàn bộ những thông tin chi tiết nhất về lý thuyết Dow mà web sanforex.me đã chọn lọc, tổng hợp và muốn chia sẻ đến bạn đọc. Chúng tôi hy vọng những nội dung trên đây sẽ thật sự hữu ích đối với bạn, nếu bạn thật sự muốn sử dụng những phương pháp phân tích kỹ thuật trong đầu tư thì cần nên lưu ý sâu hơn về 6 nguyên lý của lý thuyết Dow mà chúng tôi đã đề cập ở trên. Chúc bạn có thể thành công trong sự nghiệp đầu tư và mang về những khoản lợi tốt.

Tôi là Trang Thái Hùng – tác giả của những bài viết trên ForexDictionary, với kinh nghiệm hơn 5 năm trong lĩnh vực đầu tư tài chính tôi muốn chia sẻ đến bạn đọc các kiến thức mà tôi đã tích luỹ được, vững kiến thức chọn được nơi đầu tư an toàn lợi nhuận khủng không còn là chuyện quá khó.